Основных средств проценты по. Проценты по заемным средствам первоначальную стоимость не увеличивают. Перечисление аванса поставщику

Светлана Князева, эксперт «УНП»

На семинарах по налоговым вопросам наши эксперты неоднократно слышали из уст разных лекторов такую рекомендацию: проценты за кредит, взятый на покупку основного средства, нужно учитывать не в первоначальной стоимости объекта, а в составе внереализационных доходов. Мы считаем, что нельзя так категорично подходить к учету процентов по кредиту на покупку основных средств. Ведь Налоговый кодекс все же допускает вариантность.Вариант первый: применяем специальную норму кодекса

Позиция лекторов, по всей видимости, основана на разъяснениях Минфина России. Они даны в письме от . В нем сказано, что проценты за кредит учитываются по статьям 269 и 265 НК РФ. То есть затраты на проценты нужно нормировать, а потом списывать как внереализационные расходы, причем нельзя увеличивать первоначальную стоимость объектов на сумму процентов.

По мнению чиновников, такой подход в учете методологически верен. Ведь фактически проценты за кредит не связаны с приобретением имущества, а являются своего рода платой за право пользоваться заемными средствами.

Вариант второй: все включаем в первоначальную стоимость

Действительно, порядок учета процентов установлен в статье 269 НК РФ. Но в Налоговом кодексе существует и другая норма, по которой также можно учесть проценты за кредит на покупку основных средств.

В статье 257 НК РФ сказано, что первоначальная стоимость основных средств формируется исходя из всех расходов, связанных с их приобретением. И если кредит взят на приобретение имущества, то до того момента, как основное средство будет введено в эксплуатацию, проценты вполне можно включить в первоначальную стоимость объекта. Тем более что Налоговый кодекс разрешает компаниям самостоятельно выбирать порядок учета затрат, которые с равным основанием можно одновременно отнести к нескольким группам расходов (п. 4 ст. 252 НК РФ).

Ищем выгоду

С одной стороны, порядок, рекомендованный Минфином России, выгоден компаниям - они смогут единовременно списать на расходы проценты по кредиту (правда, в пределах норм) и тем самым уменьшить налог на прибыль текущего периода. Но, с другой стороны, в этом случае бухгалтерии придется вести учет разниц по ПБУ 18/02 «Учет расчетов по налогу на прибыль». Ведь в бухгалтерском учете проценты формируют первоначальную стоимость объектов (п. 23, 30 ПБУ 15/01 «Учет займов и кредитов и затрат на их обслуживание»).

Если же в налоговом учете проценты по кредиту включить в первоначальную стоимость, то удастся избежать разниц по ПБУ 18/02. Конечно, в этом случае налог на прибыль текущего периода получится больше. Но зато компания получит в дальнейшем своеобразную компенсацию в виде большей суммы амортизационных отчислений.

Дело в том, что проценты за пользование кредитными средствами можно включить в первоначальную стоимость основного средства без учета нормативов, предусмотренных статьей 269 НК РФ. Ведь лимитируются только проценты, которые учитываются в составе внереализационных расходов. Это следует из подпункта 2 пункта 1 статьи 265 НК РФ. Только в этой норме кодекса есть ссылка на статью 269 НК РФ. В то время как статья 257 НК РФ ничего не говорит о том, что расходы, включаемые в стоимость основных средств, должны учитываться по нормативам.

Согласно пункту 8 ПБУ 6/01 начисленные до принятия объекта основных средств к бухгалтерскому учету проценты по заемным средствам, если они привлечены для приобретения, сооружения или изготовления этого объекта являются фактическими затратами на приобретение, сооружение и изготовление основных средств.

С 1 января 2002 года введено в действие ПБУ 15/01 "Учет займов и кредитов и затрат по их обслуживанию", в котором также устанавливается порядок признания затрат по оплате процентов по заемным средствам. Согласно пункту 11 ПБУ 15/01 затраты, связанные с получением и использованием займов и кредитов, включают, в частности, проценты, причитающиеся к оплате заимодавцам и кредиторам по полученным от них займам и кредитам. Указанные проценты либо признаются расходами того периода, в котором они произведены (текущие расходы), либо включаются в стоимость инвестиционного актива (пункт 12 ПБУ 15/01).

Следует обратить внимание на то, что ПБУ 15/01 вводит понятие "инвестиционный актив", которое для целей Положения определено как "объект имущества, подготовка которого к предполагаемому использованию требует значительного времени". Согласно пункту 13 ПБУ 15/01 к инвестиционным активам относятся объекты основных средств, имущественные комплексы и другие аналогичные активы, требующие большого времени и затрат на приобретение и (или) строительство. Аналогичные объекты, приобретаемые непосредственно для перепродажи, учитываются как товары и к инвестиционным активам не относятся.

В соответствии с пунктом 23 ПБУ 15/01 затраты по полученным займам и кредитам, непосредственно относящиеся к приобретению и (или) строительству инвестиционного актива, должны включаться в стоимость этого актива и погашаться посредством начисления амортизации, кроме случаев, когда начисление амортизации актива не предусмотрено. Включение затрат по полученным займам и кредитам в первоначальную стоимость инвестиционного актива производится при наличии следующих условий: а) возникновение расходов по приобретению и (или) строительству инвестиционного актива; б) фактическое начало работ, связанных с формированием инвестиционного актива; в) наличие фактических затрат по займам и кредитам или обязательств по их осуществлению.

Таким образом, ПБУ 15/01 вводит дополнительные ограничения в отношении возможности включения процентов по заемным средствам в первоначальную стоимость будущих объектов основных средств, которые не предусмотрены ПБУ 6/01. Поэтому при решении вопроса формирования первоначальной стоимости основных средств необходимо руководствоваться следующими положениями.

Начисленные до принятия объекта основных средств к бухгалтерскому учету проценты по заемным средствам, если они привлечены для приобретения, сооружения или изготовления этого объекта, включаются в состав капитальных затрат, формирующих первоначальную стоимость основных средств.

Федеральный закон "О бухгалтерском учете" и ПБУ 6/01 не содержат каких-либо ограничений по включению в первоначальную стоимость основных средств затрат, связанных с их приобретением, сооружением и изготовлением, в том числе и процентов по заемным средствам, за исключением того, что указанные затраты должны быть непосредственно связаны с объектом основных средств.

Начисление процентов отражается проводками:

1) Начислены проценты до момента принятия к учету объекта основных средств:

Дебет 08 Кредит 66;

2) Принят к учету объект основных средств:

Дебет 01 Кредит 08.

Проценты, начисленные после принятия объекта к учету, признаются операционными расходами в соответствии с пунктом 11 ПБУ 10/99:

Дебет 91 Кредит 66.

На вопрос отвечала А.А. Луцкая,

бухгалтер-консультант

Основные средства организации могут приобретаться не только за счет собственных средств, но и заемных. Рассмотрим особенности отражения в 1С приобретения ОС за счет кредитных средств.

Вы узнаете:

- как отражается поступление кредитных средств;

- в каких случаях проценты включаются в первоначальную стоимость ОС;

- как отражается начисление процентов по полученному кредиту;

- каким документом оформляется приобретение ОС за счет кредитных средств;

- в какой момент принимается НДС к вычету.

Пошаговая инструкция

Рассмотрим пошаговую инструкцию оформления примера.

Начисление амортизации в рамках данного примера не рассматривается.

Рассмотреть начисление амортизации (коммерческие расходы) на примере

Получение кредита в банке

Получение денежных средств по кредитному договору оформляется документом Поступление на расчетный счет вид операции Получение кредита в банке в разделе Банк и касса – Банк – Банковские выписки — Поступление .

- Сумма - полученная сумма по кредитному договору, согласно выписке банка.

- Договор - кредитный договор Вид договора - Прочее .

В нашем примере расчеты по кредитному договору ведутся в рублях и срок договора не более года. В результате выбора такого договора в документе Поступление на расчетный счет автоматически устанавливается:

- Счет расчетов - 66.01 «Краткосрочные кредиты».

Проводки по документу

Документ формирует проводку:

- Дт Кт 66.01 - поступление средств по краткосрочному кредитному договору.

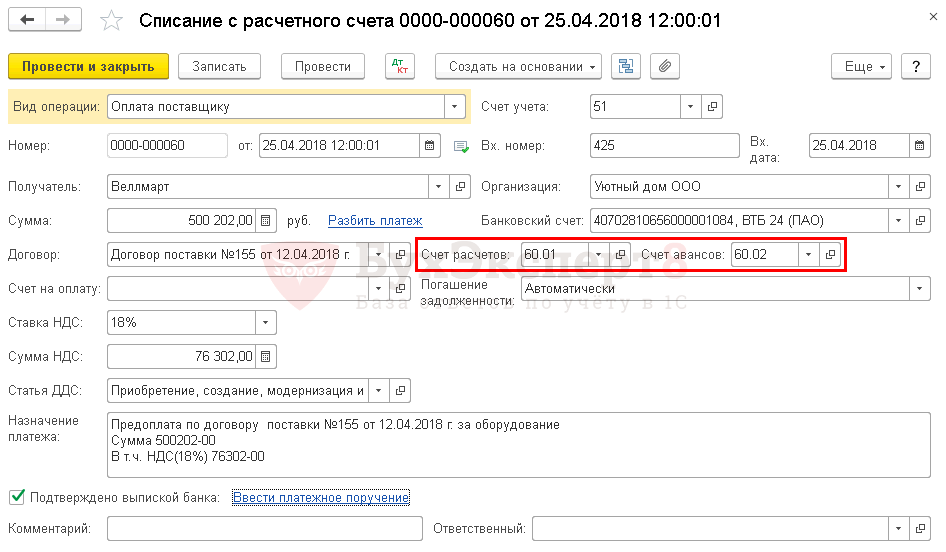

Перечисление аванса поставщику

Перечисление аванса поставщику отражается документом Списание с расчетного счета вид операции Оплата поставщику в разделе Банк и касса – Банк – Банковские выписки – Списание .

В нашем примере расчеты по договору ведутся в рублях. В результате выбора такого договора в документе Списание с расчетного счета автоматически устанавливаются следующие субсчета для расчетов с поставщиком:

- Счет расчетов - 60.01 «Расчеты с поставщиками и подрядчиками»;

- Счет авансов - 60.02 «Расчеты по авансам выданным».

Необходимо обратить внимание на заполнение полей:

- Сумма - сумма оплаты в руб., согласно выписке банка.

Проводки по документу

Документ формирует проводки:

- Дт 60.02 Кт - перечислен аванс поставщику.

Если поставщик выставил авансовый счет-фактуру на предварительную оплату, то Организация может воспользоваться правом вычета по НДС.

Отражение в учете начисленных процентов по кредиту

Начисление процентов отражается документом Операция, введенная вручную вид операции Операция в разделе Операции – Бухгалтерский учет – Операции, введенные вручную .

В нашем примере основное средство не является инвестиционным активом, следовательно проценты учитываются:

- в БУ в составе прочих расходов на счете 91.02 «Прочие расходы»;

- в НУ в составе внереализационных расходов.

Контроль

Начисление процентов по кредиту осуществляется банком, поэтому бухгалтеру требуется лишь ввести операцию с уже известной суммой процентов. Но все же желательно контролировать сумму процентов, рассчитанную банком.

Аналогично можно проконтролировать расчет суммы процентов в следующих месяцах.

Отчетность

В декларации по налогу на прибыль сумма начисленных процентов отражается в составе внереализационных расходов в Листе 02 Приложение N 2:

- стр. 200 «Внереализационные расходы - всего» в т.ч.

- стр. 201 «расходы в виде процентов по долговым обязательствам…».

Приобретение ОС

В 1С есть два варианта оформления приобретения и принятия к учету ОС:

Стандартный вариант , при котором используется два документа:

- оприходование ОС - документ Поступление (акт, накладная) вид операции Оборудование ;

- ввод в эксплуатацию ОС - документ Принятие к учету ОС .

Упрощенный вариант , при котором используется единый документ:

- оприходование и ввод в эксплуатацию ОС - документ Поступление (акт, накладная) вид операции Основные средства .

При принятии к учету ОС, приобретенного за счет кредитных средств, можно выбрать любой способ, но нужно учитывать другие ограничения, предусмотренные для упрощенного варианта .

В нашем примере ограничений для применения упрощенного варианта нет, поэтому оформим принятие к учету ОС с помощью единого документа Поступление (акт, накладная) вид операции Основные средства в разделе ОС и НМА – Поступление основных средств – Поступление основных средств .

В шапке документа указывается:

- Способ отражения расходов по амортизации - способ учета затрат на амортизацию ОС, выбирается из справочника Способ отражения расходов .

В нашем примере затраты по амортизации будут учитываться в составе коммерческих расходов, т. к. ОС будет использоваться в маркетинговых целях. В связи с тем, что Организация занимается производством, то для этого будет использоваться счет 44.02 «Коммерческие расходы в организациях, осуществляющих промышленную и иную производственную деятельность».

- Группа учета ОС - Машины и оборудование .

- Местонахождение ОС - место эксплуатации ОС, выбирается из справочника Подразделения .

- Флажок не устанавливается: в нашем примере приобретенный объект будет использоваться для собственных нужд.

В табличной части указывается:

- Основное средство - приобретаемый объект ОС, который необходимо создать в справочнике Основные средства .

- Срок службы - срок полезного использования (СПИ) для объекта. В данном документе может быть установлен только один СПИ – одинаковый для НУ и БУ.

Автоматическое проставление счетов в графах Счет учета и Счет амортизации зависит от флажка Объекты предназначены для сдачи в аренду . Поскольку данный флажок не установлен, то:

- Счет учета будет установлен 01.01 «Основные средства в организации»;

- Счет амортизации будет установлен 02.01 «Амортизация основных средств, учитываемых на счете 01».

При проведении документа карточка основного средства в справочнике Основные средства будет заполнена следующим образом. При этом Амортизационная группа определится автоматически в зависимости от установленного в документе срока службы.

Остальные данные в карточке ОС необходимо заполнить вручную.

Проводки по документу

Документ формирует проводки:

- Дт 08.04.2 Кт 60.01 - формирование первоначальной стоимости актива;

- Дт 01.01 Кт 08.04.2 - принятие актива в состав ОС.

Документальное оформление

Организация должна утвердить формы первичных документов, в т. ч. документа по вводу в эксплуатацию ОС и форму инвентарной карточки для дальнейшего учета ОС. В 1С используется Акт о приеме-передаче ОС (ОС-1) и Инвентарная карточка ОС (ОС-6).

Бланк Акта приема-передачи ОС-1 можно распечатать по кнопке Печать – Акт о приеме-передаче ОС (ОС-1) документа Поступление (акт, накладная) .

Бланк Инвентарной карточки ОС по форме ОС-6 можно распечатать по кнопке Инвентарная карточка ОС (ОС-6) в карточке основного средства: раздел Справочники – ОС и НМА – Основные средства .

Различия в учете процентов по кредиту на приобретение основного средства существуют не только между бухгалтерским и налоговым учетом. Нормативные докум енты по бухгалтерскому учету также предоставляют выбор варианта учета процентов.

А.Ю. Ларичев, эксперт "УНП"

Пример.

1 марта 2003 года организация получила кредит в банке сроком на два месяца (с

1 марта до 30 апреля) на покупку деревообрабатывающего станка. Размер кредита

- 240 000 руб., процентная ставка за пользование кредитом - 25 процентов годовых.

Проценты по кредиту начисляются и уплачиваются в конце каждого месяца.

31 марта организация приобрела станок за 270 000 руб., в том числе НДС - 45

000 руб. В этот же день он был введен в эксплуатацию.

В бухгалтерском учете организации должны быть сделаны следующие проводки.

1 марта 2003 года:

Дебет 51 Кредит 66

- 240 000 руб. - получен кредит.

31 марта 2003 года:

Дебет 08 Кредит 60

- 225 000 руб. - отражена задолженность продавцу по оплате станка;

Дебет 19 Кредит 60

- 45 000 руб. - учтена сумма НДС;

Дебет 60 Кредит 51

- 270 000 руб. - оплачено основное средство.

Проценты, начисленные до принятия основного средства на учет, включаются в его

стоимость. Это требование пункта 8 ПБУ 6/01 "Учет основных средств".

Аналогичное требование содержится и в пункте 30 ПБУ 15/01 "Учет займов

и кредитов и затрат по их обслуживанию".

Разница между требованиями этих документов в том, что последнее ПБУ предписывает

включать проценты в стоимость основного средства, начисленные не до момента

оприходования, а до 1-го числа месяца, следующего за месяцем принятия основного

средства на учет. Поэтому организации лучше закрепить в своей бухгалтерской

учетной политике порядок учета процентов.

На бухгалтерский учет в нашем примере различие в двух ПБУ не повлияет, поскольку

основное средство поставлено на учет в последний день месяца:

Дебет 08 Кредит 66

- 5096 руб. (240 000 руб. 5 25% 5 5 31 дн. : 365 дн.) - начислены проценты до

введения станка в эксплуатацию;

Дебет 66 Кредит 51

- 5096 руб. - уплачены проценты;

Дебет 01 Кредит 08

- 230 096 руб. (225 000 + 5096) - введен станок в эксплуатацию.

Проценты, начисленные после принятия основного средства к учету (или с 1-го

числа месяца, следующего за месяцем принятия основного средства на учет), отражаются

как операционные расходы (п. 11 ПБУ 10/99 "Расходы организации").

30 апреля 2003 года:

Дебет 91-2 Кредит 66

- 4932 руб. (240 000 руб. 5 25% 5 5 30 дн. : 365 дн.) - начислены проценты по

кредиту;

Дебет 66 Кредит 51

- 4932 руб. - уплачены проценты.

Перейдем к налоговому учету процентов. В нем все проценты независимо от времени

начисления - до или после постановки основного средства на учет - списываются

как внереализационные расходы (подп. 2 п. 1 ст. 265 НК РФ).

Теперь о размере процентов, которые можно учесть (ст. 269 НК РФ). Организация

может учесть все начисленные проценты при условии, что их размер существенно

не отклоняется от среднего уровня процентов, взимаемых по долговым обязательствам,

выданным в том же квартале (месяце, если организация уплачивает ежемесячные

авансовые платежи по фактически полученной прибыли) на сопоставимых условиях.

Если таких долговых обязательств нет либо по желанию организации, предельная

величина процентов по долговому обязательству в рублях, которые можно учесть

при налогообложении прибыли, определяется как Банка

России на дату получения заемных средств, увеличенная в 1,1 раза (п. 5.4.1 методичек

по налогу на прибыль). Предположим, что в нашем примере организация применяет

второй вариант налогового учета процентов.

Несколько слов о периоде учета процентов. Если заем или кредит взят более чем

на один отчетный период, расходы по процентам признаются на конец соответствующего

отчетного периода (п. 8 ст. 272 НК РФ).

В нашем примере организация включит в расходы:

31 марта 2003 года - 4709 руб. (240 000 руб. 5 (21% 5 1,1) 5 31дн./ 365 дн.);

30 апреля 2003 года - 4557 руб. (240 000 руб. 5 (21% 5 1,1) 5 30 дн./ 365 дн.).

Сверхнормативные расходы в размере 762 руб. ((5096 + 4932) - - (4709 + 4557))

для целей налогообложения не принимаются (п. 8 ст. 270 НК РФ).

Для сведения

Если ваша организация взяла беспроцентный заем и вам порекомендовали рассчитать

доход в виде неуплаченных процентов по ставке рефинансирования и обложить его

налогом на прибыль, не спешите этого делать.

Свою позицию по этому вопросу налоговики аргументируют тем, что получение беспроцентного

займа есть не что иное, как безвозмездное получение услуги, а значит, доход

от этого облагается налогом на прибыль (п. 8 ст. 250 НК РФ).

Однако в целях налогообложения прибыли предоставление займа не является услугой.

Согласно пункту 5 статьи 38 НК РФ, услуга - это деятельность, результаты которой

реализуются и потребляются в процессе ее осуществления. Очевидно, что получение

беспроцентного займа под это определение не подходит, так как ничто не потребляется

(подробнее об этом читайте статью "Безвозмездно, но не даром" на стр.

9 "УНП" № 26, 2002).

Зачастую у компании возникает необходимость в заемных средствах - например, для вложения во внеоборотные активы. В этом случае у бухгалтера возникает масса вопросов относительно учета начисленных процентов. Разобраться с ними поможет консультант по налогам ЗАО «BKR-ИНТЕРКОМ-АУДИТ» Налиана Кулаева.

Поможет ПБУ

Руководствуясь п. 23 Положения по бухгалтерскому учету «Учет займов и кредитов и затрат по их обслуживанию» (ПБУ 15/01), организация должна включить сумму процентов в первоначальную стоимость объекта, которые в дальнейшем через механизм амортизации списываются на затраты. Иной порядок учета процентов, а именно списание на текущие расходы, предусмотрен ПБУ 15/01 лишь по заемным средствам, связанным с формированием инвестиционных активов, по которым в бухгалтерском учете амортизация не начисляется.

При определении налоговой базы учитывать расходы по приобретению и созданию амортизируемого имущества нельзя (п. 5 ст. 270 НК РФ). Исходя из этого сумма начисленных процентов должна учитываться в первоначальной стоимости такого объекта, тем более что в ст. 257 НК РФ прямо указано, что в первоначальной стоимости основного средства учитываются все расходы на его приобретение, сооружение, изготовление, доставку и доведение до состояния, в котором оно пригодно для использования. Исключение составляют только НДС и акцизы, кроме случаев, предусмотренных НК РФ. Очевидно, что в данном случае сумма процентов по целевым заемным средствам связана с приобретением основных средств...

Вместе с тем глава 25 НК РФ содержит и специальную норму, закрепленную в пп. 2 п.1 ст. 265 НК РФ. Расходы в виде процентов по обязательствам любого вида - как текущего, так и инвестиционного - с учетом требований ст. 269 НК РФ включаются в состав внереализационных расходов. Поэтому налогоплательщики должны отражать проценты, начисленные за использование заемных средств, в составе внереализационных расходов. Несмотря на то что работа бухгалтера становится более трудоемкой, с экономической точки зрения такой вариант учета выгоден для налогоплательщика, позволяя снизить налоговые платежи фирмы, так как сумма начисленных процентов (с учетом требований статьи 269 НК РФ) уменьшает прибыль текущего периода. Тем более что и Минфин РФ, и налоговые органы долгое время не возражали против подобной тактики.

Однако сейчас ситуация, похоже, меняется, и связано это с появлением Письма Минфина РФ от 2 апреля 2007 г. № 03-03-06/1/204. В ответе на частный вопрос налогоплательщика о порядке начисления процентов в период консервации оборудования Минфин РФ дал разъяснения о том, каким образом следует учитывать суммы начисленных процентов по обслуживанию кредита. Из положений указанного письма вытекает, что в период консервации работ по монтажу объекта налогоплательщик вправе учитывать суммы начисленных процентов в составе внереализационных расходов.

Однако из письма практически следует и еще один важный вывод - что в период создания объекта проценты за кредит, уплачиваемые налогоплательщиком, должны учитываться в его первоначальной стоимости.

Поэтому сейчас многие бухгалтеры озабочены тем, каким образом в налоговом учете следует вести учет процентов, которые начислены за использование заемных средств, взятых на приобретение амортизируемого имущества.

внимание

Включение процентов в первоначальную стоимость объекта прекращается с первого числа месяца, следующего за месяцем принятия актива к бухгалтерскому учету в качестве объекта основных средств (п.30 ПБУ 15/01). Если актив не принят к учету в качестве основного средства, но начата его фактическая эксплуатация, то включение процентов в первоначальную стоимость прекращается с первого числа месяца, следующего за месяцем фактического начала эксплуатации (п. 31 ПБУ 15/01).

Какие варианты?

По мнению автора, существующая сегодня редакция главы 25 НК РФ не дает однозначного ответа на этот вопрос, поэтому на основании положений п. 1 ст. 257 НК РФ, п. 4 ст. 252 НК РФ, п. 5 ст. 270 НК РФ, пп.2 п. 1 ст. 265 НК РФ и ст. 269 НК РФ у налогоплательщика существует несколько вариантов учета процентов:

- Проценты до момента принятия ОС к учету включаются в первоначальную стоимость ОС, а затем учитываются в составе внереализационных расходов;

- Проценты учитываются в составе внереализационных расходов;

- Проценты до момента принятия ОС к учету включаются в первоначальную стоимость, после не учитываются для целей налогообложения.

Первый вариант выгоден с точки зрения сближения учетов, но увеличивает сумму налоговых платежей, второй - снижает налоговые платежи, но в конечном итоге ведет к появлению различий между балансовой и налогооблагаемой прибылью (п. 1 ст. 257 НК РФ и п. 5 ст. 270 НК РФ). Третий вообще не выгоден с точки зрения налогоплательщика, но тем не менее тоже имеет «право на жизнь».

Так как налоговый учет процентов по целевым заемным средствам, взятым на приобретение (создание) ОС сегодня не имеет однозначного толкования, то, по мнению автора, организация вправе решить самостоятельно, каким образом она будет учитывать проценты. При решении данного вопроса фирма должна исходить из того, что ей более выгодно - сближение учетов или снижение налоговых платежей в казну. Выбранный вариант закрепляется в учетной политике для целей налогообложения.

Пример

Для приобретения оборудования организация «А» взяла в банке целевой кредит в размере 2 000 000 рублей под 15% годовых сроком на полгода. В соответствии с условиями договора уплата процентов банку производится ежемесячно.

Кредит получен 10 апреля текущего года. Стоимость оборудования составляет - 2 360 000 рублей (в том числе НДС - 360 000 рублей). Оплата поставщику произведена 12 апреля, стоимость доставки - 23 600 рублей, в том числе НДС - 3600 рублей. Объект принят к учету в мае текущего года и в этом же месяце начато его использование.

Учетной политикой для целей налогообложения закреплено, что до принятия объекта к учету проценты за использование заемных средств включаются в первоначальную стоимость объекта (п. 4 ст. 252 НК РФ), а затем учитываются в составе внереализационных расходов. Срок полезного использования в бухгалтерском учете устанавливается в соответствии с Классификацией основных средств, утвержденной Постановлением Правительства РФ от 1 января 2002 г. №1. Предположим, что данное оборудование относится к четвертой амортизационной группе, установленный срок полезного использования составляет 61 месяц, амортизация начисляется линейным методом.

Для упрощения примера предположим, что сумма начисленных процентов не превышает предельный размер, ограниченный требованиями ст. 269 НК РФ.

В бухгалтерском учете организации «А» данные хозяйственные операции отражаются следующим образом: Использование варианта 1 дает одинаковую величину первоначальной стоимости оборудования в бухгалтерском и налоговом учете - 2 070 432,87 рубля - и, соответственно, сумма начисленной амортизации в бухгалтерском учете и налоговом учете будет одинакова, составив 33 941,52 рубля.

Использование варианта 2 дает различную величину первоначальной стоимости ОС: в бухгалтерском учете - 2 070 432,87 рубля, а в налоговом - 2 000 000 рублей.

Сумма амортизации в бухгалтерском учете - 33 941,52 рубля, в налоговом - 32 786,89 рубля. Возникает вычитаемая временная разница, ведущая к образованию отложенного налогового актива (ОНА) (33 941,52 - 32786,89) × 24% = 277,11 рубля. В бухгалтерском учете следует сделать запись Дебет 09 Кредит 68. Однако использование данного варианта ведет к снижению налоговых платежей фирмы.

| Корреспонденция счетов | Сумма, рублей | Содержание операции | |

|---|---|---|---|

| Дебет | Кредит | ||

| Апрель | |||

| 51 | 66 | 2 000 000 | Получен целевой кредит на приобретение оборудования |

| 60 | 51 | 2 000 000 | Произведена оплата поставщику |

| 08 | 60 | 2 000 000 | Стоимость оборудования отражена в составе вложений во внеоборотные активы |

| 19 | 60 | 360 000 | Отражен НДС, предъявленный к оплате поставщиком |

| 08 | 66 | 20 367,12 | Начислены проценты за пользование кредитом в апреле 15% / (365 / 100) × 2 360 000 × 21 день |

| Май | |||

| 66 | 51 | 20 367,12 | Уплачены проценты банку за апрель |

| 08 | 76 | 20 000 | Стоимость доставки оборудования учтена в первоначальной стоимости |

| 19 | 76 | 3 600 | Отражен НДС, предъявленный перевозчиком |

| 08 | 66 | 30 065,75 | Начислены проценты по кредиту за май 15% / (365 / 100) × 2 360 000 × 31 день |

| 01 | 08 | 2 070 432,87 | Принято оборудование к учету в качестве основного средства |

| 68 | 19 | 363 600 | Принят к вычету НДС |

| 76 | 51 | 23 600 | Оплачены услуги перевозчика |

| Июнь | |||

| 66 | 51 | 30 065,75 | Уплачены проценты банку за май |

| 91-2 | 66 | 29 095,89 | Начислены проценты за пользование кредитом в июне 15% / (365 / 100) × 2 360 000 × 30 дней |

| 20 | 02 | 33 941,52 | Начислена амортизация за июнь |