Как правильно заполнить платежное поручение в. Образец платежного поручения ндфл

В 2017 году платежки по НДФЛ заполняйте по новым правилам. Мы привели 14 образцов платежного поручения по НДФЛ в 2017 году - на все случаи. И отдельно рассказали про платежки для зарплаты, пособий и дивидендов.

Внимание!

В этой статье вы найдете:

- образцы платежного поручения по НДФЛ в 2017 году для 14-ти ситуаций,

- КБК по НДФЛ с дивидендов,

- быстрый помощник, который избавит вас от ошибок в платежках.

Скачайте образец платежного поручения по НДФЛ для любой выплаты

Мы привели 14 образцов платежки по НДФЛ в 2017 году по самым распространенным выплатам. Скачайте тот, который подходит в вашем случае:

Образец платежного поручения по НДФЛ в 2017 году: зарплата, пособия, дивиденды

Образцы платежных поручений по НДФЛ в 2017 году мы приводим ниже.

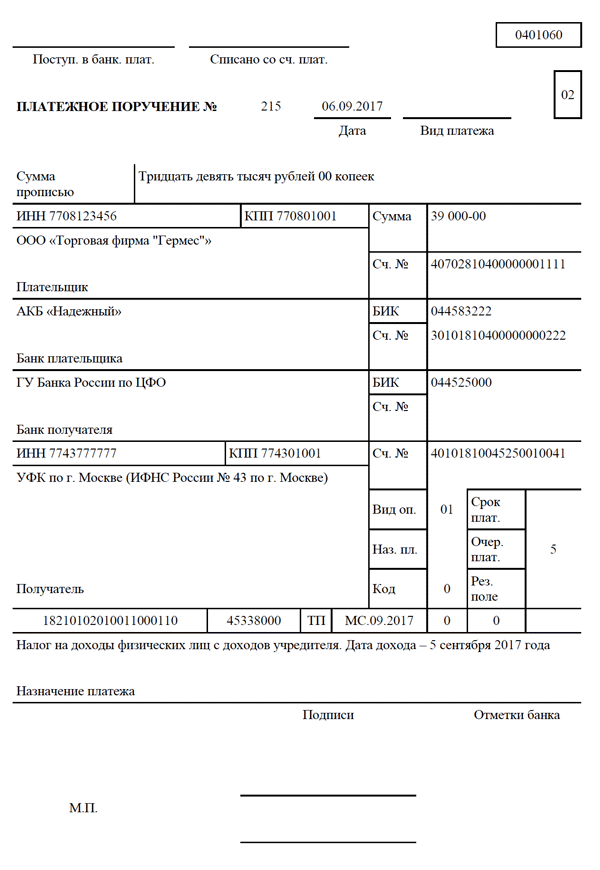

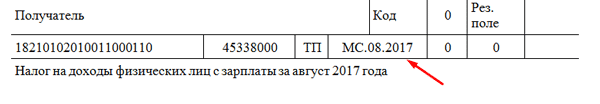

Образец платежного поручения по НДФЛ в 2017 году с зарплаты.

Образец платежного поручения по НДФЛ в 2017 году с дивидендов.

Как заполнить отчетность быстрее? Наша редакция выпустила большую энциклопедию «Налоговый отчет`2017». В ней есть все, что нужно для успешной сдачи отчетности по любому налогу: формы, примеры на цифрах, подробный порядок и удобные образцы. Она доступна только подписчикам журнала. и готовьте отчетность быстро и без ошибок. Поторопитесь, пока

В какой срок нужно составить платежку по НДФЛ в 2017 году

С 1 января 2016 года действуют новый порядок уплаты НДФЛ. Соответствующие поправки внесены в пункт 6 статьи 226 НК РФ (Федеральный закон от 02.05.15 № 113-ФЗ). Учтите это при заполнении платежного поручения НДФЛ в 2017 году (образец ниже).

Налоговые агенты по-прежнему обязаны перечислять суммы исчисленного и удержанного налога на следующий день после выплаты налогоплательщику дохода. Но из этого правила теперь есть исключение, и касается оно доходов в виде пособий по временной нетрудоспособности (включая уход за ребенком) и отпускных. Налоговые агенты обязаны перечислять суммы исчисленного и удержанного НДФЛ с указанных доходов не позднее последнего числа месяца, в котором производились такие выплаты.

Пример

Компания выплачивает заработную плату 5 числа ежемесячно, то НДФЛ с зарплаты за январь нужно перечислить 6 февраля. В тоже время по больничным и отпускным выплатам, произведенным в январе, НДФЛ нужно заплатить 31 января.

Можно ли при этом составить единую платежку за январь? – ищите ответ далее в статье.

Как правильно заполнить поле 107 платежного поручения в 2017 году

При заполнении платежного поручения нужно руководствоваться специальными Правилами, которые утверждены Приказом Минфина от 12.11.13 № 107н. Предлагаемый нами образец платежного поручения по НДФЛ можно смело использовать в 2017 году.

Согласно этим Правилам в поле 107 расчетного документа компания указывает периодичность уплаты налогового платежа или конкретную дату уплаты такого платежа (п. 8 Правил). Периодичность уплаты - это, по сути, налоговый период, за который перечисляется платеж.

Периодичность уплаты может быть: раз в месяц, в квартал, раз в полугодие или за год. Как это отразить в платежке? Смотрите, данное поле включает в себя 10 знаков (из которых 2 знака – это точки «.»). Первые два знака отражают периодичность платежа.

В 4 и 5 знаки впишите номер месяца, квартала или полугодия. Напоминаем, что в году 12 месяцев (01,02, 03 и т.д.), 4 квартала и два полугодия. Знаки с 7 по 10 отражают год, за который производится уплата налога. Если платеж производится раз в год, то в 4 и 5 знаки впишите нули – «00».

Сколько заполнять платежек по НДФЛ в 2017 году

На многочисленные вопросы налогоплательщиков отреагировали в ФНС и выпустили разъяснение (письмо ФНС России от 12.07.16 № ЗН-4-1/12498@), которое всех только больше запутало.

Чиновники предлагают формировать отдельные платежки с разными показателями налогового периода, если закон устанавливает конкретные даты уплаты налога. В случае с НДФЛ закон как раз это и установил (п. 6 ст. 226 НК РФ).

Как же теперь формировать платежное поручение? Если указывать конкретную дату, то при перечислении налога с январской зарплаты в поле 107 надо указать – «06.01.2017». А если налог уплачивается с отпускных, выплаченных в январе, то – «31.01.2017».

Полагаем, что налоговики разъясняли иную ситуацию. Ведь доходы и в том (зарплата), и в другом (отпускные) случае получены в январе. А датой получения дохода закон признает последний день месяца, за которой этот доход выплачен (п. 2 ст. 223 НК РФ).

Поэтому считаем, что при заполнении платежки в такой ситуации нужно указывать период получения дохода – январь (МС.01.2017). Тем более, что такой подход полностью соответствует Правилам заполнения платежных поручений.

Возвращаясь к письму ФНС, предполагаем, что разъяснение касалось ситуации, когда на одну дату перечисления налога (составления платежки) приходилась выплата дохода за разные налоговые периоды. К примеру, на дату перечисления НДФЛ с зарплаты за январь – 05.02.2017 выплачены отпускные. Для зарплаты налоговым периодом будет январь (МС.01.2017), а для отпускных – февраль (МС.02.2017).

Как избежать ошибок в платежном поручении по НДФЛ в 2017 году

Неточности в платежках по налогам и взносам опасны недоимкой и пенями (п. 4 ст. 45 НК РФ и ст. 18 Федерального закона от 24.07.09 № 212-ФЗ, далее - Закон № 212-ФЗ). Рискованны ошибки и в платежках при расчетах с контрагентами. За просрочку платежа компания может потерять скидку или заплатить проценты. Поэтому посмотрите, как избежать ошибок в платежном поручении по НДФЛ в 2017 году. Образец ошибок мы привели ниже.

Большинство недочетов в платежке можно исправить. Например, недоимка может возникнуть только при ошибке в счете казначейства или наименовании банка получателя платежа (постановление ФАС Центрального округа от 31.01.13 № А64-5684/2012). Ошибки в других реквизитах позволяют идентифицировать платеж. Но на практике и эти недочеты приводят к спорам и доначислениям. Какие ошибки и чем опасны, а также как их исправить - в нашей таблице.

|

В каком реквизите ошибка |

Что грозит за ошибку |

Как исправить ошибку |

|

|---|---|---|---|

|

Ошибки в платежках по налогам и сборам |

|||

|

ИНН компании |

Налоговики начислят пени. Ошибка в ИНН не позволяет определить, кто заплатил налог, поэтому он «повиснет» в невыясненных платежах (абз. 3 п. 13, п. 14 и 15 Порядка, утв. приказом Минфина России от 18.12.13 № 125н, далее - Порядок № 125н) |

Направьте в инспекцию письмо об уточнении реквизитов платежки. Письмо составьте в свободной форме и приложите копию платежного поручения и выписку банка о списании денег со счета (п. 7 ст. 45 НК РФ). В письме также попросите сторнировать пени |

Храните налоговые платежки вместе с декларациями (на бумаге или в электронном виде). Так проще сравнить реквизиты платежного поручения с требованием на уплату налогов |

|

КПП компании |

Налоговики начислят пени, если на каждое КПП компании открыты разные лицевые счета. Например, если компания поставила код крупнейшего налогоплательщика вместо основного или наоборот. Тогда в одной карточке будет недоимка, а в другой переплата (абз. 3 п. 13, п. 14 и 15 Порядка № 125н) |

Направьте в инспекцию письмо об уточнении реквизитов платежки и сторнировании пеней. Начисленные пени налоговики обязаны списать. Компания вправе писать в платежках любой присвоенный ей КПП (письмо ФНС России от 11.02.16 № ЗН-4-1/2249@) |

В платежках ставьте тот КПП, который пишете в декларации. Это позволит избежать споров с инспекцией |

|

КБК по другому налогу |

Инспекторы начислят пени. Претензий не будет, если ошибка в КБК в пределах одного налога. Например, если компания вместо кода по налогу написала код для пеней. Налоговики могут сами зачесть деньги (письмо ФНС России от 26.10.15 № ЗН-4-1/18643) |

Передайте в инспекцию заявление об уточнении платежа. Например, если в платежке по налогу на прибыль компания перепутала КБК бюджетов (федеральный или региональный), она может уточнить платеж. Если компания платила НДС, а в платежке код налога на прибыль или НДФЛ, уточнить ошибку вряд ли получится. Подайте заявление на зачет (ст. 78 НК РФ) |

Несмотря на ошибку в КБК, деньги все равно поступили в бюджет. Значит, инспекторы начислять пени не вправе и должны уточнить платеж. Даже если КБК по другому налогу (постановления Арбитражного суда Западно-Сибирского от 13.01.16 № А45-13196/2015, ФАС Северо-Кавказского от 13.11.13 № А32-31731/2012, Центрального от 08.10.13 № А14-18051/2012 и Восточно-Сибирского от 14.05.13 № А33-8935/2012 округов). Согласен с этим и Минфин России (письмо от 29.03.12 № 03-02-08/31) |

|

Наименование инспекции |

Налоговики начислят пени. Деньги поступят не в ту инспекцию и будут числиться в невыясненных, а в инспекции по месту учета образуется недоимка |

Напишите письмо с просьбой о передаче платежа в «правильную» инспекцию. Письмо направьте в инспекцию, в которую платеж попал по ошибке. Проследите, чтобы пени за время просрочки сторнировали |

Судьи считают, что даже если получатель налога указан неверно, налог фактически поступил в бюджет (постановление ФАС Поволжского округа от 09.12.13 № А55-34743/2012) |

|

В статусе плательщика вместо налогового агента компания поставила статус организации или наоборот |

Инспекция посчитает, что компания не заплатила налог (приложение № 5 к приказу Минфина России от 12.11.13 № 107н) |

Напишите в инспекцию по месту учета письмо с просьбой скорректировать платеж. Приложите платежное поручение и выписку банка. По заявлению инспекция обязана перенести сумму с плательщика - организации на плательщика - налогового агента |

Судьи считают, что реквизиты платежных поручений позволяют определить плательщика и назначение платежа (постановления ФАС Поволжского от 15.11.11 № А65-28873/2010 и Северо-Западного от 26.02.08 № А05-9318/2007 округов). Значит, фактически компания заплатила налог (абз. 2 п. 7 ст. 45 НК РФ) |

|

Не тот ОКТМО |

Инспекторы начислят пени. При ошибке в ОКТМО деньги попадут в бюджет, но деньги могут зачислить в бюджет другого муниципального образования или в невыясненные платежи |

Напишите в инспекцию письмо с просьбой уточнить платеж. Приложите платежное поручение и выписку банка |

Ошибка в коде ОКТМО не приводит к неуплате налога (письма ФНС России от 24.12.13 № СА-4-7/23263 и от 02.08.13 № БС-4-11/14009). Согласны с этим и судьи (постановления Президиума ВАС РФ от 23.07.13 № 784/13 и Арбитражного суда Московского округа от 10.11.14 № А40-19592/14) |

|

Неправильное основание платежа, например «ТП» вместо «АП» |

Налоговики могут не опознать платеж и отразить в карточке расчетов недоимку |

Напишите в инспекцию заявление об уточнении платежа и попросите отразить платеж в карточке расчетов с бюджетом по нужному основанию. Неточность в основании платежа не мешает налогу попасть в бюджет (п. 4 ст. 45 НК РФ) |

Инспекторы могут не понять, что компания погашает задолженность, если еще не выставили требование. Но судьи считают, что ошибка в основании платежа не влияет на уплату налога (постановление ФАС Волго-Вятского округа от 31.08.10 № А29-1642/2010) |

19 Апреля 2017

С 25 апреля платежки заполняйте по новым правилам – приказ Минфина

С 25 апреля платежки надо заполнять

по-новому

. Приказ Минфина от 5 апреля 2017 года № 58н уже опубликован. Он внесет изменения в порядок заполнения платежных поручений (приказ Минфина России от 12 ноября 2013 г. № 107н).

Новый порядок заполнения «платежек» касается всех организаций и ИП, поэтому рекомендуем ознакомиться с данной статьей максимально внимательно. В ней приведены образцы заполнения платежных поручений по новым правилам, а также подробно рассказано, в чем именно заключаются поправки.

О КАКИХ ИЗМЕНЕНИЯХ ИДЕТ РЕЧЬ

В целях уплаты в бюджетную систему налогов и страховых взносов организации, индивидуальные предприниматели и физические лица применяют бланки платежных поручений, форма которых приведена в приложении № 3 к Положению, утв. Банком России от 19.06.2012 № 383-П.

Правила заполнения платежных поручений утверждены приказом Минфина России от 12.11.2013 № 107н. В эти правила Приказом Минфина России от 05.04.2017 № 58н внесены изменения. Поправки вступают в силу с 25 апреля 2017 года. Следовательно, с этой даты, по сути, начнут действовать новые правила заполнения платежных поручений.

Комментируемые поправки решают два довольно серьезных вопроса, а именно:

■ 25 апреля 2017 года урегулирована спорная ситуация с заполнением поля 101 платежного поручения «Статус плательщика»;■ 25 апреля 2017 года официально закреплено, как именно заполнять платежные поручения при перечислении налогов или страховых взносов третьими лицами.

КАК ЗАПОЛНЯТЬ ПОЛЕ 101: РЕШЕН СПОРНЫЙ ВОПРОС

С начала 2017 года не утихают споры, связанные с заполнением поля 101 платежных поручений при уплате страховых взносов. В этом поле, напомним, требуется указывать статус организации или ИП, которые перечисляют средства в бюджет. «Статусы плательщика» должны обозначаться двузначным кодом в соответствии с приложением 5 к приказу Минфина России от 12.11.2013 № 107н. С 2017 года страховые взносы организации и предприниматели платят по реквизитам налоговых инспекций. В связи с этим, у бухгалтеров встал вопрос о том, какой код указывать при уплате взносов.

Позднее в ФНС изменили свою позицию: в Письме ФНС России от 03.02.2017 № ЗН-4-1 /1931 сообщалось, что организации, которые перечисляют взносы за сотрудников, должны указывать в поле 101 платежки код 01. А предприниматели, уплачивающие взносы за сотрудников, - код 09. В результате - возникла путаница. Казалось, что уже никто не знал, какой же именно код является правильным.

С 25 апреля 2017 года перечень кодов статуса плательщика для поля 101 платежного поручения обновился. С этой даты официально закреплено, что для перечисления страховых взносов по реквизитам ИФНС нужно указывать код:

■ 01 - если страховые взносы за работников перечисляет организация;■ 09 - если страховые взносы платит ИП (как за сотрудников, так и «за себя»).

Код 08 с 25 апреля 2017 года используйте при перечислении в бюджет неналоговых платежей, которые администрируют ИФНС. Ранее, напомним, код 08 предлагалось использовать организациям и предпринимателям при перечислении в ФСС взносов на «травматизм» за сотрудников.

Если организации и предприниматели перечисляют налоги в качестве налогового агента, в том числе НДФЛ за сотрудников, то в поле 101 «Статус плательщика» платежки нужно указывать код 02. С 25 апреля 2017 года в этой части ничего не изменилось.

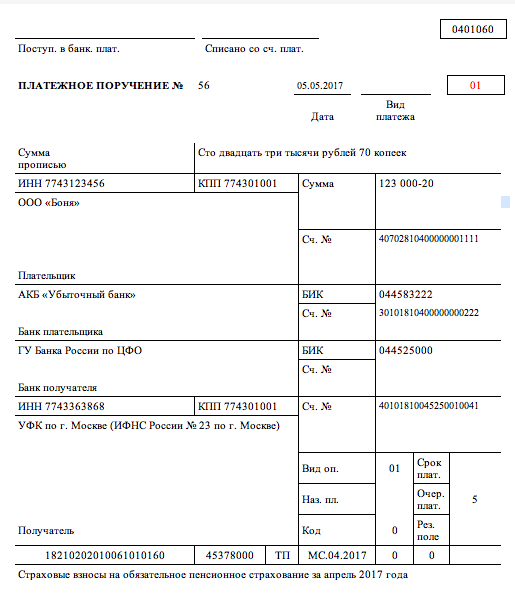

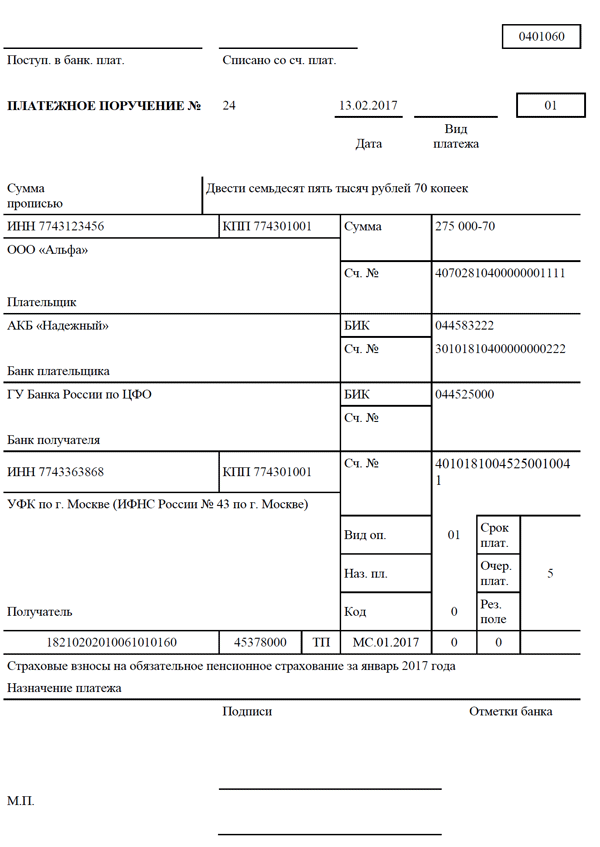

Предположим, что организация перечисляет пенсионные страховые взносы за своих работников за апрель 2017. В поле 101 теперь совершенно точно нужно указывать код 01. С другим кодом платежное поручение попросту не проведет банк и вернет плательщику. Образец платежки на уплату страховых взносов с учетом новых правил заполнения будет выглядеть так:

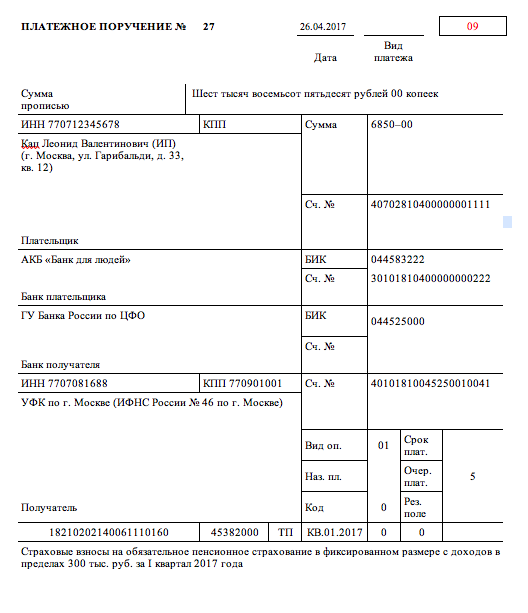

Если, допустим, в 2017 году страховые взносы «за себя» или за своих наемных работников будет перечислять индивидуальный предприниматель, то в поле 101 теперь официально нужно показывать код «09». Для наглядности приведем пример платежного поручения, когда ИП в 2017 году вносит за себя платеж по страховым взносам с дохода в пределах 300 000 рублей.

ЗАПОЛНЕНИЕ ПОРУЧЕНИЙ ПРИ УПЛАТЕ НАЛОГОВ И ВЗНОСОВ ЗА ДРУГИХ

С 30 ноября 2016 года налоги за организацию официально может заплатить ее учредитель, директор или другая компания либо физическое лицо. С 1 января 2017 года перечислять за третьих лиц можно и страховые взносы.

В порядок заполнения платежных поручений для перечисления налогов и взносов третьими лицами также внесли изменения. Поправки также начнут действовать с 25 апреля 2017 года. С этой даты при уплате налогов и взносов за других нужно придерживаться следующих правил:

■ в полях « ИНН плательщика» и «КПП плательщика» платежки нужно показывать реквизиты лица, за которое вносится платеж. Если деньги перечисляют за физическое лицо, у которого нет ИНН, то в соответствующем в поле ставят «0», а в поле «Код» - УИН;■ в поле «Плательщик» следует указать сведения о представителе, который фактически перечисляет деньги;

■ в поле «Назначение платежа» отмечают ИНН и КПП (для физлиц только ИНН) лица, производящего платеж, а потом ставят знак «//" и указывают наименование плательщика налогов или взносов;

■ в поле 101 «Статус плательщика» - показывают статус лица, за которое вносят платеж (01 - для организаций, 09 - для ИП и 13 - для физических лиц).

Из этого обзора вы узнаете, на что надо обратить внимание при заполнении платежного поручения по НДФЛ в 2017 году и какие были изменения на этот счёт. Это поможет компаниям и ИП без проблем исполнить свои обязанности налоговых агентов.

Бланк

По закону заполнение платежного поручения в 2017 году по НДФЛ выполняют на бланке, который закреплён Приложением № 2 Положения ЦБ РФ от 19 июня 2012 года № 383-П.

Состав реквизитов платежного поручения по НДФЛ в 2017 году остался прежним. Форма платёжки не приобрела каких-либо важных дополнений или изменений. Поэтому выглядит точно так же, как образец 2016 года.

Имейте в виду: с 25 апреля 2017 года начали действовать изменения в платежное поручение по НДФЛ в 2017 году относительно его заполнения третьими лицами. Порядок теперь официально закреплён в редакции приказа Министерства России от 05 апреля 2017 года № 107н.

Имейте в виду, что оформление платежного поручения в 2017 году по НДФЛ с нарушениями приведет к тому, что придется:

- уточнять данные платежа;

- проверять реквизиты;

- искать допущенную ошибку;

- снова переводить НДФЛ в казну.

Чтобы понимать, как заполнить правильно платежное поручение по НДФЛ в 2017 году правильно, чтобы денежные средства дошли по назначению, нужно быть в курсе некоторых нюансов.

Статус составителя

Строка 101 обозначает статус составителя в платежном поручении по НДФЛ за 2017 год. Если заявитель – обычное физлицо, то ставит в этом поле значение «13». Налоговый агент – «02».

Когда коммерсант перечисляет подоходный налог за себя, статус ИП в платежном поручении по НДФЛ за 2017 год должен быть «09».

Актуальные КБК по подоходному налогу

Что касается КБК в платежном поручении по НДФЛ за 2017 год, то их актуальные значения для строки 104 таковы:

| КБК по НДФЛ в 2017 году | |

|---|---|

| Вид НДФЛ | КБК на 2017 год |

| НДФЛ с доходов сотрудников | 182 1 01 02010 01 1000 110 |

| Пени по НДФЛ с доходов сотрудников | 182 1 01 02010 01 2100 110 |

| Штрафы по НДФЛ с доходов сотрудников | 182 1 01 02010 01 3000 110 |

| Налог, который платят ИП на общей системе налогообложения | 182 1 01 02020 01 1000 110 |

| Пени по НДФЛ, который платят ИП на общей системе | 182 1 01 02020 01 2100 110 |

| Штрафы по НДФЛ, который платят ИП на общей системе | 182 1 01 02020 01 3000 110 |

Очередность налогового платежа

Хотим также обратить ваше внимание на поле 21 – это очередность платежа в платежном поручении по НДФЛ в 2017 году. В стандартной ситуации – когда у фирмы достаточно средств на банковских счетах – в этом поле проставляют значение «5». Поскольку налоги – это 5-я очередь после отчислений по исполнительным документам и зарплатным выплатам, которые должна сделать бухгалтерия предприятия.

Таким образом, в этом поле проставляют значение от 1 до 5. Напомним, что платежные поручения банки исполняют по мере их поступления от организации. И когда средств на счёте мало, очередность играет роль.

Банк не может отказать в принятии платёжки по НДФЛ, если неправильно проставлена очередность платежа (стр. 21). Этот вывод следует из письма Минфина от 20.01.2014 № 02-03-11/1603.

Дата документа

Поле 109 – это дата документа в платежном поручении по НДФЛ в 2017 году. В большинстве случаев здесь компания проставляет «0». Он символизирует добровольный налоговый платёж, по которому:

- отчётность ещё не сдана;

- нет требования из ИФНС на его перечисление в казну.

Вид платежа

Поле 5 – это вид платежа в платежном поручении по НДФЛ в 2017 году. Надо отметить, что существует масса требований к заполнению данного реквизита. Причем иногда противоречивых. Поэтому на практике советуем действовать так:

- указать «срочно»;

- в идеале – нечего не указывать в этом поле.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter .

Взносы надо платить в ФНС, поэтому мы составили для вас пошаговое заполнение платежного поручения в ПФР в 2017 году и образец. В статье вы узнаете о том, как заполнить платежку по новым правилам.

Внимание!

В этой статье есть:

- готовый образец заполнения платежного поручения в ПФР в 2017 году,

- новые правила заполнения полей платежки,

- новые КБК по страховым взносам.

Внимание!

Заполнение платежного поручения в ПФР в 2017 году: образец с подсказками

В 2017 году не меняется форма платежного поручения в ПФР в 2017 году, образец мы привели ниже. Зато сильно изменился порядок заполнения некоторых полей. В связи с поправками в НК РФ в части страховых взносов, составлять платежку надо по-другому.

Бухгалтеры привыкли называть этот платеж - платежное поручение в ПФР. Но в 2017 году компании не платят страховые взносы в ПФР, платеж уходит в ФНС.

Мы расскажем, как перечислить взносы в ПФР с 2017 года (они же взносы на ОПС в инспекцию), а как оплатить старые долги.

Шпаргалка: с каких выплат по-разному начислять взносы

С 2017 года налоговики будут ежеквартально получать от компаний информацию не только о НДФЛ из расчета 6-НДФЛ, но и о страховых взносах из единого расчета. Если расхождения в базе покажутся налоговикам подозрительными, они запросят пояснения.

Перечни выплат, которые облагаются взносами и НДФЛ, схожие, но не одинаковые. Поэтому и компании, и сами налоговики часто путают, с каких выплат и когда начислять НДФЛ и взносы, а когда нет.

Чтобы предупредить ошибки и сократить вам время на оформление пояснений, мы подготовили наглядную шпаргалку по выплатам в статье Она поможет не запутаться и быстро объяснить ревизорам, с каких выплат и почему компания заплатила или нет НДФЛ и взносы. Значок «+» означает, что выплата облагается НДФЛ или взносами, а «–» - нет. Знак «+/–» означает, что однозначно ответить на вопрос нельзя. Чтобы прочитать статью , подтвердите к журналу или

Что в платежке на взносы 2017 надо указать по-новому: поля 101, 104, 106 - 109

Несколько строк, которые нужно заполнить иначе. Прежде всего, это графы 101, 106 – 109, раньше при уплате взносов в ПФР в них надо было проставить 0. Образец заполнения платежного поручения в ПФР в 2017 году мы составили по новым правилам (см. выше). А вот поля, которые изменились:

Поле 101

С 1 января 2017 года в поле 101 бухгалтер указывает статус 01, как в платежках на уплату налогов. Напомним, что до 2017 года в поле 101 надо было указывать код - 08.

Поле 104

Для уплаты взносов в ПФР в 2017 году (точнее сказать на ОПС в инспекцию) утвердили новые КБК. Подробнее о них ниже.

Поле 106

Теперь, когда платежка составляется на ИФНС, эти графы нужно заполнить. В поле 106 (основание платежа) надо внести один из следующих буквенных кодов: ТП – текущий платеж, ЗД – погашение задолженности, ТР – уплата по требованию, АП – уплата по акту проверки.

Поле 107

В поле 107 потребуется внести налоговый период, за который перечисляются взносы в следующем виде: ХХ – налоговый период (МС, КВ, ПЛ, ГД), YY – номер налогового периода (если месяц, то от 01 до 12, квартал – от 01 до 04 и т.д.) и ГГГГ – год, за который уплачивается страховая сумма.

Пример

Взнос за февраль 2017 года надо внести в платежку в таком виде – МС.02.2017.

Поле 108 и 109

Графы 108 и 109 (номер и дата документа) заполняются при наличии данных, если сведений о документе нет, укажите 0. Обратите внимание на графу 16 (получатель средств), ранее тут в скобках указывался территориальный орган ПФР, теперь будет наименование ИФНС, где зарегистрирован плательщик.

Как заполнить платежку без ошибок? Воспользуйтесь В нем образцы всех платежек и подсказки по заполнению опасных полей.

Какие строки в платежке на взносы (2017) останутся прежними

Попробуем разобраться, какие строки в платежном поручении в ПФР в 2017 году (образец) надо заполнять по-прежнему.

В графе 102 надо указывать КПП компании (страхователя) или КПП обособленного подразделения, тут разницы между перечислением налогов и взносов нет. Строка 21, в которой отражается очередность платежа, такая же, как и при уплате налогов, здесь укажите код - 5 (ст. 855 ГК РФ).

Поле 22 (УИН) заполняется по аналогии с платежкой по налоговым платежам, если плательщик перечисляет текущие платежи, а также, если в требовании ИФНС не указан УИН, надо ставить - 0.

Готовые образцы платежных поручение и с подсказками по заполнению есть в статье "Образцы платежных поручений по страховым взносам в 2017 году".

Платежное поручение в ПФР в 2017 году: новые КБК

До конца 2016 года еще можно было перечислить взносы в ПФР по тем кодам КБК, которые действовали в 2016 году. Напоминаем, что при заполнении платежного поручения в ПФР в 2017 году КБК надо указывать в строке 104. После 1 января 2017 году все взносы компании будут платить по новым КБК, они утверждены приказом Минфина от от 17.12.16 № 230н.

КБК для платежных поручений по страховым взносам в 2017 году. Таблица.

С 1 января 2017 года взносы надо перечислять в ФНС. Причем Минфин утвердил разные КБК для платежных поручений в ПФР. Одни для платежей за декабрь и старых долгов, вторые для платежей за новые периоды 2017 года.

Таблица 1. На эти КБК платите страховые взносы за периоды до 2017 года. Например, за декабрь 2016 года в январе 2017 года; старая задолженность.

Как проверить КБК? Актуальные КБК по любому налогу вы найдете в нашем

Таблица 2. На эти КБК платите страховые взносы за периоды с 2017 года - взносы за январь 2017 года и далее .

С 1 января страховые взносы контролирует ФНС, поэтому появились вопросы: что делать, если компания ошиблась в платежках, какой статус плательщика ставить, как исправить ошибки в поручениях. Чтобы разобраться во всем, смотрите образцы платежных поручений по страховым взносам в 2017 году и разъяснения к ним.

За последнее время чиновники, банкиры и эксперты выпустили множество противоречивых рекомендаций по заполнению платежек. В итоге многие путались и перечисляли деньги с ошибками.

Недавно Минфин обновил порядок заполнения платежек по взносам в ФСС и инспекцию. (приказ от 05.04.2017 № 58н). Изменения нужны были еще в начале года, но вступили в силу только с 25 апреля 2017 года.

Не допускайте ошибок, тогда деньги не потеряются. Готовые образцы платежных поручений по страховым взносам в 2017 году для организаций и предпринимателей помогут разобраться в заполнении.

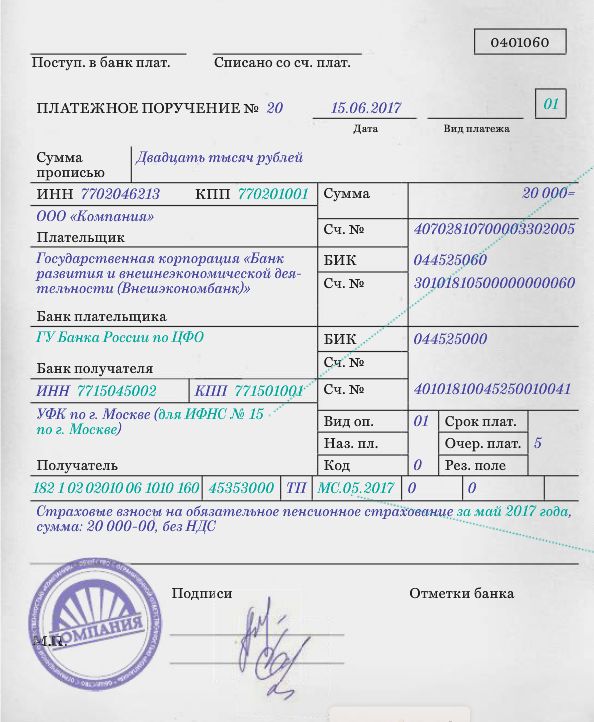

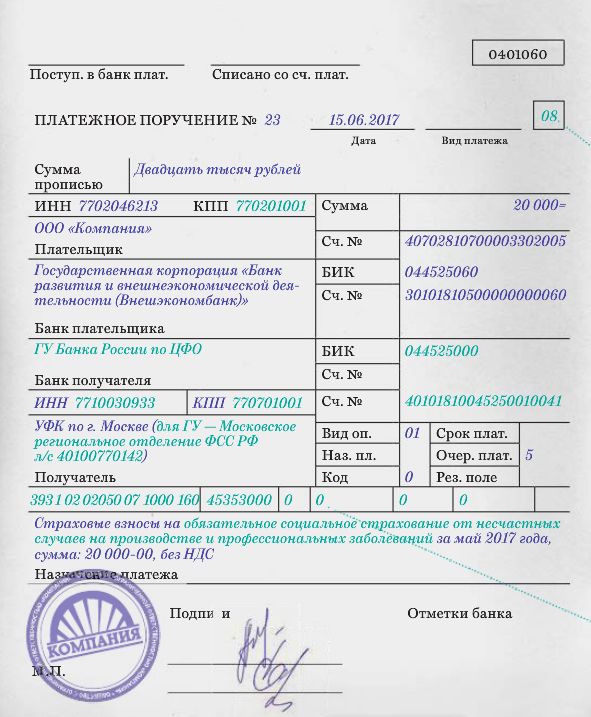

Образцы платежных поручений по страховым взносам в 2017 году для организаций

Аналогично заполните следующеи поручения.

Образцы платежных поручений по страховым взносам в 2017 году для ИП

Разъяснения к образцам платежных поручений по страховым взносам в 2017 году

С 2017 года порядок заполнения платежек по налогам и взносам одинаковый (приложение 2 к приказу Минфина России от 12.11.2013 № 107н). Так как с 1 января взносами занимаются налоговики, в правилах заполнения платежек возникла неразбериха - у кого-то в КБК, у кого-то - в статусе плательщика и т.д. В общем, ошибок было много. Расскажем, как все правильно заполнить и что исправить.

Чтобы было проще разобраться, смотрите таблицу.

Подсказки к образцам платежных поручений по взносам

| Поле | Реквизит | Как заполнить | |

|---|---|---|---|

| в ИФНС | в ФСС | ||

| 101 | Статус плательщика |

Проставьте статус 01. В начале года налоговики просили ставить то статус 14, то 02. Но банк не пропускал такие платежки. В итоге налоговая и фонды договорились о статусе 01 (письмо ФНС России от 03.02.2017 № ЗН-4-1/1931@). Теперь он закреплен в приказе Минфина. Статус 01 теперь называется "Налогоплательщик (плательщик сборов, страховых взносов <…>)". Код 14 чиновники исключили совсем. |

Компания заполняет статус 08. У него теперь другое название. Сказано, что этот статус надо использовать для платежей в бюджет за исключением налогов и взносов. Но этот статус по-прежнему подходит для взносов на травматизм. Статус 01 для "несчастных" не ставьте. |

| 21 | Очередность платежа |

В третью очередь банки будут списывать платежи по поручению налоговиков (ст. 855 ГК РФ). То есть, по инкассо. Если же компания платит сама, то это 5-я очередь. Ставят 3 и 5 соответственно. |

|

| 22 | Код |

При текущих платежах надо поставить "0", по требованию - 20-значный номер, если он есть в требовании. Если номера нет – значение "0". |

|

| 105 | ОКТМО |

Надо заполнить код из 8 знаков. Уточнить нужный вам код можно в своей инспекции. Пример: 45353000 |

Для муниципальных образований коды ОКТМО состоят из 8 знаков, а для населенных пунктов - из 11. Уточнить нужный вам код можно в своем отделении ФСС. |

| 16 | Получатель |

Отразите название инспекции, в которую платите налоги. Специалисты на местах утверждают, что до сих пор встречают в поле 16 ошибки. Некоторые компании ставят получателем фонды, но это неверно. Пример: УФК по г. Москве (для ИФНС № 15 по г. Москве) |

Отразите отделение фонда. Пример: УФК по г. Москве (для ГУ - Московское региональное отделение ФСС РФ л/с 40100770142) |

| 106 | Основание платежа |

Запишите код из двух знаков. Для текущих платежей - ТП, для задолженности - ЗД, по требованию - ТР. |

Ставьте только 0. |

| 107 | Налоговый период |

Укажите налоговый период, за который платите. В реквизите 10 знаков, их надо поделить точками. Первые два - периодичность платежа (МС). Вторые два - номер месяца (01-12). Последние четыре - год. Пример: МС.05.2017. |

Отразите значение 0. Не ставьте месяц, но и пустым поле тоже не оставляйте. Такие требования закреплены в пункте 5 приложения 4 к приказу № 107н. |

| 104 | КБК |

Новые КБК начинаются на 182. Но и здесь встречаются ошибки. Например, вбивают несуществующий КБК, вместо последних трех цифр 160 заполняют 260. Если допустите такую неточность, платеж можно уточнить. Пример: 182 1 02 02010 06 1010 160 |

КБК такой же, как был раньше, - 393 1 02 02050 07 1000 160. А вот если платите пени, в 14-17 разрядах КБК надо поставить значение 2100. |

| 110 | Тип платежа | С 28 марта 2016 года поле не заполняют (Указание Банка России от 06.11.2015 № 3844-У). | |

| 109 | Дата документа |

При оплате до подачи расчета надо ставить "0". При текущих платежах после сдачи отчетности - дату подписания расчета. При погашении недоимки: без требования инспекции - значение "0", по требованию - дату требования. |

В этом поле ставят "0". |

| 108 | Номер документа | Укажите номер документа, который является основанием платежа. Для текущих платежей и погашения задолженности надо поставить "0". А по требованию инспекции – номер требования. | Надо поставить "0". Если написать номер требования, банк может потребовать переделать платежку. |

В поле 101 ставьте статус 01 для взносов в ИФНС. Если компания поставила другой код - 02, 08 или 14, то уточнять платеж не надо, это сделают налоговики. Такой вывод следует из последнего письма ФНС России от 03.02.2017 № ЗН-4-1/1931@, которое служба направила в УФНС и инспекции по округам.

Как заполнить статус

Для взносов в ФСС ставьте статус 08.

Для индивидуальных предпринимателей действительны статусы "09", "10", "11", "12". Для физических лиц - "13".

Ошибки в платежных поручениях по страховым взносам в 2017 году

1. Старый КБК, но получатель - инспекция. Например, компания переделала в платежке все реквизиты, в том числе получателя, но КБК в поле 104 не поменяла. В итоге в первых трех цифрах кода записала 392 или 393 вместо 182.

Ошибочные платежи можно не уточнять. Казначейство самостоятельно определит получателя и перекодирует КБК исходя из сопоставительной таблицы.

2. Новые реквизиты, но получатель - фонд. Например, компания поменяла в платежке все реквизиты - КБК, основание платежа, период, назначение, но получателя оставила старого - ПФР или ФСС, а не инспекцию.

Из-за неверных реквизитов платежи попали в невыясненные поступления в федеральный бюджет (п. 14, 15 Порядка, утв. приказом Минфина России от 18.12.2013 № 125н).

Уточнять платеж не обязательно. Казначейство определит получателя по КПП организации исходя из первых четырех цифр в поле 103 платежки. Чтобы проверить, попали ли деньги в бюджет, после 1 февраля запросите в инспекции справку о расчетах с бюджетом (письмо ФНС России от 19.01.2017 № БС-4-11/793@).

3. Правильный КБК, но для другого месяца. Коды для взносов за декабрь и за периоды с 1 января 2017 года отличаются одной цифрой в 14-18-х разрядах КБК. Например, КБК для пенсионных платежей за декабрь - 182 1 02 02010 06 1000 160, а за январь - 182 1 02 02010 06 1010 160.

В этом случае сдайте в инспекцию заявление об уточнении платежа, форма свободная.

В заявлении запишите дату и номер платежки, в которой ошиблись. Затем укажите, какой КБК должен быть. К заявлению приложите копию ошибочной платежки.

Налоговый кодекс не устанавливает срок, в течение которого надо уточнить неверные реквизиты платежки. Но сделайте это как можно скорее. Иначе по одним кодам будет висеть переплата, по другим - недоимка. На сумму недоимки инспекция может выставить требование.

4. Несуществующий КБК. Если вы записали в платежках несуществующие КБК. Например, вместо последних трех цифр 160 заполнили 260. Такие платежи попадут в невыясненные. Казначейство не может автоматически перекодировать несуществующий КБК, поэтому уточните платеж. Для этого подайте в инспекцию заявление в произвольной форме.

В 2017 году есть две ошибки, из-за которых взносы считаются неоплаченными: неверное название банка или неправильный счет получателя (подп. 4 п. 4 ст. 45 НК РФ). Остальные сведения можно уточнить, в том числе КБК (письмо ФНС России от 10.10.2016 № СА-4-7/19125).

В заявлении запишите, что ошиблись в КБК, и приведите правильный код. Заодно попросите налоговиков отразить платеж в карточке на дату, когда банк списал деньги с вашего счета, а не на день уточнения. За период, пока платежи висели в невыясненных, пени не положены (определение ВС РФ от 15.10.2015 № 310-КГ15-12541).

5. Перепутан КБК взносов и пеней. Компания ошиблась, если записала в поле 104 КБК для пеней. В карточке по пеням будет переплата, а по взносам - недоимка.

Есть два способа исправить такую ошибку. Первый - зачесть пени во взносы. Способ можно использовать, если компания заплатила все по одному виду страхования. Пени по медицинским не получится зачесть в пенсионные взносы (п. 1.1 ст. 78 НК РФ).

Сейчас бланка для зачета нет, но налоговики советуют заполнить заявление по форме из приказа ФНС от 03.03.2015 № ММВ-7-8/90@.

У первого способа есть существенный недостаток. Инспекторы начислят пени за период, когда компания должна перечислить деньги, по дату, предшествующую зачету.

Второй способ - уточнить платеж. В заявлении запишите, что перепутали КБК, и попросите инспекторов отнести платеж на взносы, а не на пени. Тогда пеней за просрочку не будет.

6. Записан КБК для НДФЛ. Если компания перепутала КБК в поле 104 платежки - вместо КБК по страховым взносам записала код для НДФЛ, тогда в карточке расчетов по НДФЛ возникнет переплата, а по взносам - недоимка.

Как исправить. Зачет провести нельзя (п. 1.1 ст. 78 НК РФ). Выясните у своей инспекции, уточнит ли она платеж. Недавно ФНС разрешила уточнить КБК в платежке, если компания записала код другого налога (письмо от 10.10.2016 № СА-4-7/19125@). В случае со взносами можно использовать аналогичный подход. Если инспекторы не против, подайте заявление на уточнение платежа.

Если инспекция отказывается уточнить платеж, то заново заплатите взносы. А переплату по НДФЛ верните по заявлению.

7. Неверный код ОКТМО. Платеж попал в невыясненные поступления (п. 14 Порядка, утв. приказом № 125н).

Как исправить. Чтобы обнулить недоимку и пени, уточните платеж по страховым взносам. Для этого сдайте в инспекцию заявление об уточнении платежа, форма свободная. В заявлении запишите, что заполнили в платежке неверный код ОКТМО, а затем отразите верный код.

Проверьте ОКТМО вашего района или города на nalog.ru в разделе "Узнай ОКТМО".