Налоговый кодекс дорогостоящее лечение. Перечень дорогостоящих видов лечения, налоговый вычет по которым не ограничен

Плательщики НДФЛ, оплачивающие медицинские услуги, вправе рассчитывать на возмещение части средств из государственного бюджета. Если наемный работник потратил собственные средства на ряд мероприятий, относимых к категории дорогостоящего лечения, законом разрешен возврат средств в пределах сумм, перечисленных им ранее в качестве налога на доход.

Дорогостоящее лечение, перечень для 3-НДФЛ которого установлен на федеральном законодательном уровне, может быть компенсировано теми гражданами, которые производят отчисления по НДФЛ. При этом сумма, подлежащая возврату, не ограничивается.

Для того чтобы воспользоваться своим правом на возмещение, нужно разобраться, какие из медицинских услуг включены в перечень дорогостоящего лечения для налогового вычета. Кроме того, для подачи заявления на возмещение потребуется правильно внести информацию в декларацию 3-НДФЛ и собрать подтверждающие документы.

Корректность заполнения декларации во многом будет зависеть от того, насколько верно внесена информация о налогоплательщике, его доходах и отчислениях, а также верно ли определен код дохода для декларации. Прежде чем приступить к подготовке 3-НДФЛ, необходимо выяснить, чем лечение отличается от дорогостоящего лечения в декларации о доходах, и как его отражать в отчете. Оплаченная услуга, что входит в дорогостоящее лечение при возврате налога, подлежит возмещению на 100%, при условии, если уровень налоговых отчислений работника покрывает понесенные расходы.

Законом установлен определенный спектр расходов, который подлежит компенсации. К статьям расходов могут быть отнесены следующие траты:

- Услуги из особого перечня.

- Лекарственные препараты, входящие в особый список.

- Возврат средств, потраченных на ДМС.

Первая статья расходов включает довольно широкий круг лечебных мероприятий, включающий и конкретные виды лечения, включая терапию и хирургические вмешательства, так и консультационно-диагностические услуги . В число хирургических услуг входит эндопротезирование, а терапевтическое воздействие может быть связано с системными заболеваниями соединительной ткани.

Граждане могут рассчитывать на возврат части затрат на диагностические действия, включая лабораторные исследования в связи с нарушениями свертывания крови . Компенсируются реабилитационные мероприятия и выполнение ЭКО .

Социальный вычет производится по расходам на множество медицинских процедур, полностью перечисленных в Постановлении Правительства №201, принятом в 2001 году.

При заполнении бланка необходимо различать обычные медицинские услуги и дорогостоящее лечение, так как оформлять возмещение по каждому из видов нужно отдельно, и суммировать их нельзя. Существует еще одно различие, по которому различаются суммы, допустимые законом к компенсации. Если для обычного лечения установлен предельный лимит в 120 000 руб., то по дорогостоящему лечению ограничений по величине возврата нет .

Условия компенсации по дорогостоящему лечению

Если понесенные на лечение затраты рассматриваются как дорогостоящее лечение, налогоплательщик имеет возможность полностью вернуть сумму уплаченного ранее подоходного налога, о чем говорится в пп.3 п.1 ст.219 налогового законодательства. Полное возмещение траты, что относится к дорогостоящему лечению, возможно на следующих условиях:

- у плательщика есть все документы, необходимые для подтверждения понесенных затрат;

- выполненная услуга относится к дорогостоящему виду лечения;

- декларация 3-НДФЛ заполнена верно;

- заявитель является плательщиком подоходного налога, о чем свидетельствует справка 2-НДФЛ;

- указанные в бланке 3-НДФЛ доходы превысили сумму понесенных затрат.

Важно понимать, что не все медицинские услуги, которые имеют высокую стоимость, могут быть отнесены к дорогостоящему лечению, в которое могут также входить и недорогие медицинские манипуляции.

Чтобы узнать, возможна ли компенсация потраченных на лечение денежных средств, требуется проверить, указан ли код услуги дорогостоящего лечения в справке, выдаваемой медицинским заведением пациенту для совершения платежа. Таким образом, чтобы исключить ошибку, следует основываться на информации, приводимой в справке, либо свериться с полным перечнем услуг, относимых к дорогостоящему лечению.

Перечень для 3-НДФЛ документов

Для внесения информации в бланк 3-НДФЛ, потребуются следующие бумаги:

- Справка 2-НДФЛ.

- Договор с организацией, оказавшей услуги.

- Справка на оплату.

- Документ, в котором подтверждается обоснованность понесенных трат (врачебная выписка о назначении пациенту, рецепты и пр.).

- Курортная путевка. Для получения компенсации в документе на оплату указываются только те расходы, которые относятся к списку допустимых медицинских услуг, исключая плату за проживание и т. д.

- Документ, устанавливающий родство заявителя с пациентом (при затратах на лечение ребенка, супруга/и, родителей).

- Платежки, чеки, квитанции.

- Реквизиты возвратного перечисления.

Собирая документы для оформления возврата, следует учитывать, что все справки о налоговых отчислениях собираются по тому году, в течение которого были понесены расходы на лечение.

Описание процедуры

В список бумаг, подлежащий предоставлению в фискальный орган, входят платежные документы, личные документы на заявителя или его близкого родственника (если лечение оказывалось супругу, детям, родителям декларанта). Для того чтобы оформить налоговый вычет на дорогостоящее лечение и вернуть часть средств по налоговым отчислениям гражданина, придерживаются следующей последовательности в действиях:

- Определяют, к какому типу относится оказанная медицинским учреждением услуга.

- Готовят необходимый в таких случаях пакет документов.

- Заполняют специальный бланк 3-НДФЛ.

- Собранный пакет документации вместе с заявлением подают в территориальное отделение ФНС.

- Также допускается направить документы ценным письмом с составлением описи.

Возврат средств из бюджета производится безналичным путем. Для этого заявитель указывает реквизиты перечисления – счет в банке, пластиковая карта, по усмотрению гражданина. Нет необходимости заводить новые специальные счета или карты, достаточно указать действующие на момент обращения реквизиты.

Помимо оформления возврата через налоговую, с недавних пор у налогоплательщиков появилась возможность оформления вычета через своего работодателя. Суть новой схемы заключена в отсутствии необходимости подачи документов в ФНС и возможности начать получать компенсацию ежемесячно, в виде дополнительной надбавки к обычной заработной плате. Дополнительное начисление формируется исходя из суммы, которая подлежала бы уплате в качестве подоходного налога. Иными словами, наемный работник может получать возвратом 13%, которые ранее вычитались для оплаты налога.

В случае если в течение года налогоплательщик не смог полностью компенсировать свои затраты, на остаток, подлежащие возмещению подается пакет документов в налоговую. Однако выполнить это можно только по окончании рассматриваемого года.

Особенности заполнения декларации

Схема заполнения декларации 3-НДФЛ по дорогостоящему лечению мало отличается от аналогичного действия по остальным видам медуслуг. Исключение составляет указание предельно допустимой суммы и внесение такой информации, как код дорогостоящего лечения для налоговой.

Большая часть затруднений при подготовке 3-НДФЛ связана с правильным определением вида оказанной услуги. При дорогостоящем лечении код услуги указывается в значении «2» , в то время как обычное лечение распознается через код «1» .

Отражение в справке

Как и при заполнении обычной декларации, при дорогостоящем лечении подлежит заполнению 5 листов бланка. Включая титульный лист, разделы 1и 2, Листы А и Е1.

Если внесение информации в титульный лист не вызывает проблем, но при работе с другими разделами и листами следует придерживаться следующих правил:

- В графе с «суммой, затраченной на» напротив «лечения» вносят данные о фактически понесенных и документально подтвержденных затратах в рублевом значении. Если же оказывалась услуга, относимая к дорогостоящему лечению, нужное значение указывают напротив соответствующего параметра.

- Установить факт отнесения той или иной услуги к дорогостоящему лечению можно из справки, выданной на оплату лечебным учреждением или клиникой. Помимо стоимости услуг, в ней указывают код услуги, который необходимо передать в ФНС и сведения о лицензировании медучреждения.

- В справке, выданной организацией на оплату, должен стоять тот код, который соотносится с Постановлением Правительства. При оплате лечения из 27 видов медуслуг, относимых к дорогостоящему лечению, в документе на оплату указывают код «2» .

Допускается привлекать к лечению не только государственные учреждения, но и частные медицинские центры или клиники, при условии наличия у негосударственных структур соответствующих лицензий на медицинскую деятельность, включая те виды работ, которые были оказаны декларанту или его близким родственникам.

Если налогоплательщику было оказано лечение, не входящее в перечень дорогостоящих услуг, компенсировать получится только 120 тысяч рублей, невзирая на полную сумму понесенных затрат. Если расходы превысили предельно допустимое значение, указывают только 120 000 рублей, т. е. максимально возможную по закону сумму. Остальные расходы компенсированы не будут.

Для того чтобы внести сведения о затратах на лечение, декларант обращается к Листу Е1. В строке 110 вносят сумму, на которую претендует заявитель.

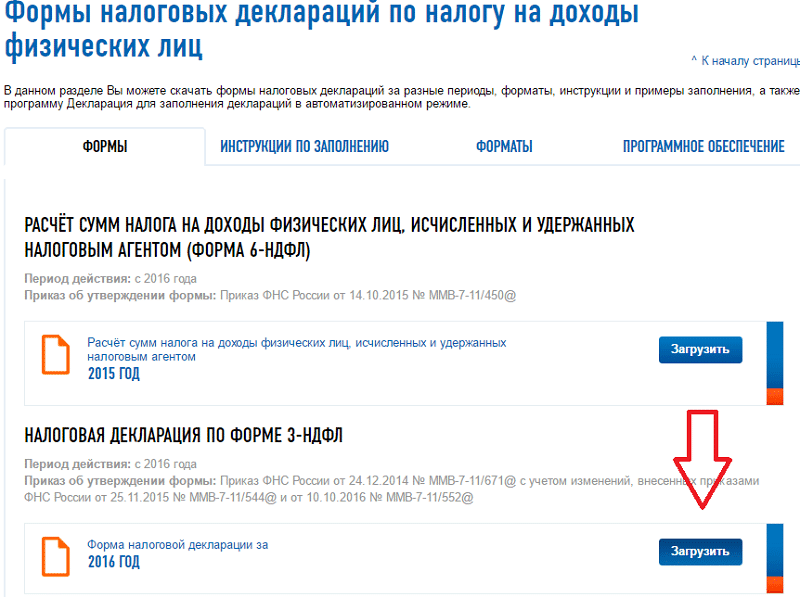

Самостоятельно заполнить бланк не представляет большого труда. Однако, при наличии затруднений всегда можно воспользоваться автоматизированным сервисом. На сайте ФНС можно скачать программу для заполнения декларации 3-НДФЛ. С помощью данного сервиса любой пользователь ПК в состоянии отразить сведения о себе, своих доходах, налоговых перечислениях и сумме к возмещению. Программа отразит вносимые сведения в требуемом формате.

Данная процедура позволит корректно и быстро подготовить документ в требуемом по закону формате. Заявителю останется лишь проверить достоверность и корректность внесенных данных, и распечатать документ для налоговой. Сотрудник налогового органа, выявив несоответствия или ошибки в заполнении, имеет полное право отказать в принятии документов.

Декларация должна быть в обязательном порядке подписана заявителем, который своей подписью гарантирует правильность введенных сведений. Отсутствие подписи на 3-НДФЛ также влечет за собой отказ в приеме документов к рассмотрению. После того как декларация заполнена, остается обратиться за вычетом в налоговую и ожидать безналичного перечисления о указанным в заявлении реквизитам.

Если компенсация не превышает размера налоговых отчислений, рекомендуется обращаться за вычетом к бухгалтеру работодателя, экономя, тем самым, и время, и усилия. Бухгалтеру предоставляют документы, подтверждающие уплату подоходного налога и право на получение возмещения. Подать пакет в бухгалтерию не составит труда, а процесс погашения начнется с месяца, следующего за рассмотрением обращения работника.

Ручное заполнение бланка может быть облегчено с помощью образца. Изучение примера для оформления позволит избежать наиболее характерных ошибок и правильно оформить декларацию в соответствии с требованиями закона к оформлению документа. Несмотря на то что декларация содержит множество страниц, заполнить нужно лишь некоторые из них, что вполне по силам большинству налогоплательщиков.

В этой статье мы приведем пример заполнения 3 НДФЛ на дорогостоящее лечение. Как известно, болеть - это не только неприятно, но и весьма затратно. Чтобы возместить расходы на лечение работающим гражданам, налоговая система нашей страны предусмотрела социальный вычет за лечение и потраченные медикаменты. Особенно это актуально для возмещения за дорогостоящее лечение, ведь по этой категории не существует ограничения суммы, принимаемых к вычету расходов. Иными словами, затраты на дорогостоящее лечение учитываются в полном объеме. Но ограничение все-таки существует: возмещение не может быть больше, чем уплаченная в течение года сумма налога на доходы физических лиц.

Для того, чтобы получить , нужно собрать и предоставить в налоговую инспекцию пакет документов. Одним из них является декларация по форме 3 НДФЛ, которую лицо заполняет самостоятельно. Ее можно заполнить, просто скачав бланк, или через на сайте ФНС.

Ниже приведена инструкция по заполнению декларации при получении вычета за дорогостоящее лечение, следуя пунктам которой можно легко и без ошибок заполнить декларацию.

1.Заполнить титульный лист декларации З НДФЛ на дорогостоящее лечение.

1.1.Взять из справки 2 НДФЛ, которая выдается бухгалтером по месту работы декларанта, номер ИНН, и внести его в строку титульного листа с аналогичным наименованием.

1.2. В следующей графе вписать порядковый номер страницы - 001, 002 и т.д.

1.3. В поле номер корректировки, указать значение «0», если декларация составляется первый раз. Если в декларации были выявлены ошибки или неточности, инспектор вправе вернуть ее лицу. В таком случае, будет составляться корректирующая декларация, а номер корректировки следует поставить «1»

1.4. Строка «Налоговый период» подразумевает год, в котором декларант понес расходы за дорогостоящее лечение. Также как вычет за обычное лечение, возмещение за дорогостоящие медицинские услуги, можно оформлять и получать каждый год.

1.5.Заполнить строку «Код налогового органа» - внести в нее четырехзначный цифровой код налоговой инспекции, узнать его можно на официальном сайте ФНС.

1.6. В поле код налогоплательщика вписать значение «760» - для декларанта, являющегося физическим лицом, и «720» - если на вычет претендует ИП.

1.7. На основании паспортных данных лица, претендующего на вычет, заполнить строки «Сведения о налогоплательщике» и «Сведения о документе, удостоверяющем личность».

1.8. в поле «Статус налогоплательщика» ставят значение «1», нерезиденты вписывают «2».

1.9. Заполнить строку «Адрес места жительства», информация в нее вносится по месту прописки декларанта.

1.10. В следующую графу указать количество листов декларации, при получении вычета за дорогостоящее лечение их 5.

1.11. В строку «Достоверность и полноту сведений подтверждаю» внести значение «1»,если декларант сам подает документы на вычет, поставить дату и подпись.

Заполненный титульный лист декларации 3 НДФЛ при возврате за дорогостоящее лечение на примере Иванова Ивана Ивановича будет выглядеть так:

2.В Раздел 1 внести сведения, о сумме налога, которая подлежит возврату.

2.1. В строку с кодом 010 декларант, претендующий на вычет за дорогостоящее лечение, должен поставить значение «2»

2.2. В графу с кодом 020 вписать - 182 1 01 02010 01 1000 110, это код бюджетной классификации, предназначенный для вычета за лечение, обучение, покупку жилья.

2.3. Внести данные в строку «Код по ОКТМО» (код 030), физические лица могут его взять из Раздела 1 Справки 2-НДФЛ, а ИП вписать ОКТМО того субъекта, где они встали на учет в налоговом органе.

2.4.Внести значение суммы, подлежащей возмещению за дорогостоящее лечение, в графу «Сумма вычета», она определяется путем умножения суммы понесенных затрат на 13%.

Например, Иванов, получает в ООО»Альфа» годовой доход, равный 720000 рублей, налог на доходы физических лиц, уплаченный в этом году равен 93600 рублей. В этом же году он оплатил сложную операцию на пищеводе стоимостью 300000 рублей, в данном случае размер вычета будет рассчитываться следующим образом: 300000 рублей*13%=39000 рублей.

3.Заполнить строки Раздела 2, в первую очередь в графу, отражающую значение процентной ставки поставить «13».

3.1. Общую сумму дохода посмотреть в разделе 5 справки 2 НДФЛ работодателя, и внести ее в строку с кодом 010.

3.2. Найти в листе Г декларации 3НДФЛ перечень доходов, не подлежащих налогообложению, если таковых нет, не заполнять строку 020 раздела 2.

3.3. Разницу между первым и вторым пунктом этого внести в графу «Общая сумма дохода, подлежащая налогообложению».

3.4. Сумму всех видов налоговых вычетов, предоставленных декларанту, отразить в строке с кодом 040 «Общая сумма налоговых вычетов».

3.5. Налоговая база (код 060) - это доход, облагаемый налогом, минус все предоставленные вычеты. Для того чтобы ее найти, из пункта 3 нужно вычесть пункт 4 и пункт 5 данного раздела, полученное значение вписать в графу с кодом 060.

3.6. Умножить налоговую базу на налоговую ставку 13%, полученное значение налога, исчисленного к уплате, вписать в поле с кодом 070.

3.7 Строку «Налог, удержанный у источника выплат» (код 080) заполнить исходя из данных раздела 5 справки 2 НДФЛ.

3.8. Вычесть из суммы удержанного у плательщика налога (пункт 8) значение налога к уплате (пункт 7), получившийся результат и будет суммой налога, подлежащей возврату из бюджета (код 140)

4. Заполнить лист А, отражающий сведения о доходах декларанта.

4.1. В строку налоговая ставка вписать значение для налога на доходы физических лиц, то есть «13%». В графу код вида вписать значение «06», это означает, что декларант получает доход в виде заработной платы.

4.2. Сведения для строк ИНН (код 030) и КПП организации (код 040, а также код по ОКТМО (код 050), можно перенести из первого раздела справки 2НДФЛ.

4.3. В графу «Сумма дохода» вписать значение из 1 пункта раздела 2, а строку «Сумма начисленного дохода» заполнить соответственно пункту 3 . Сумму начисленного налога (код 090) и сумму удержанного налога(код 100), аналогично переносятся из предыдущего раздела (пункт 8).

Налоговое законодательство РФ предусматривает для трудоустроенных граждан возможность вернуть часть потраченных денег за платные медицинские услуги. Такой вычет оформляется путем составления декларации ф. 3-НДФЛ на лечение, включая дорогостоящее. Какие медуслуги считаются дорогостоящими? Как оформляется вычет – актуальные подробности в этой статье.

Порядок представления подобной налоговой льготы для граждан, проходящих лечение в медицинских организациях, регламентируется стат. 219 НК, а именно подп. 1 п. 3. В расчет берутся суммы, оплаченные за медуслуги; лекарственные препараты; а также расходы по договорам страхования. При этом учитываются затраты, понесенные налогоплательщиком за себя, супруга/супругу, несовершеннолетних детей (наряду с усыновленными), родителей.

Обратите внимание! Главное условие для оформления вычета и возврата части средств – наличие официального места работы у налогоплательщика и лицензии у медицинской организации, которой переведены деньги (список дорогостоящих лечебных услуг определяется на федеральном уровне Правительством РФ).

Особенности составления декларации 3-НДФЛ

Налоговый вычет за лечение, включая дорогостоящее, оформляется путем представления в ИФНС формы 3-НДФЛ. Бланк документа введен в действие Приказом № ММВ-7-11/671 от 24.12.14 г. В 2017 г. можно подать сведения для получения вычетов за 2014-2016 гг. Если человек лечится в 2017 г., получить средства за этот период разрешается не ранее 2018 г.

Сумма к возврату определяется исходя из фактических затрат и вида лечебных услуг. Согласно п. 2 стат. 219 предельный размер составляет:

- 120000 руб. – для тех медуслуг, которые не относятся к дорогостоящим. При расчетах учитываются прочие виды социальных вычетов, использованных физлицом-налогоплательщиком за этот же налоговый период.

- Без ограничений – для медуслуг, которые поименованы в перечне дорогостоящих. По таким затратам возврат НДФЛ по ставке в 13 % оформляется на фактические затраты, а вернуть средства в полном объеме получится при условии подачи всех подтверждающих документов и превышения доходов физлица за год над лечебными расходами.

Дорогостоящее лечение – перечень для 3-НДФЛ

Чтобы определить, к какой категории относятся медуслуги – дорогостоящим или же обычным, необходимо ознакомиться с Перечнем № 201 от 19.03.01 г. Стоимость лечения при этом второстепенна – главное, чтобы в официальном бланке справки (введен в действие Приказом № 289/БГ-3-04/256 от 25.07.01 г.) был указан код 2, определяющий принадлежность к дорогостоящему лечению. Дополнительно, помимо цены самого лечения, можно оформить вычет и со стоимости лекарственных препаратов, если человек покупает их самостоятельно.

Важно! Оформление вычета за медицинские материалы возможно даже при бесплатном получении дорогостоящих лечебных услуг. На это указывает ФНС в специальном Письме № САЭ-6-04/876@ от 31.08.06 г.

Примерный перечень дорогостоящих услуг состоит из следующих видов оказания помощи:

- Хирургическое лечение сложных болезней органов дыхания, врожденных пороков, системы кровообращения, пищеварения, нервной системы.

- Операции по трансплантации органов, эндопротезированию.

- Пластические или реконструктивные вмешательства.

- Терапевтическое лечение заболеваний щитовидной железы; органов дыхания, пищеварения, кровообращения у детей.

- Комбинированные виды лечения наследственных заболеваний, сахарного диабета, остеомиелита, глазных патологий, тяжелых форм ожогов тела.

- Методы ЭКО.

- Выхаживание детей с низкой массой тела (менее 1,5 кг.).

- Прочие виды услуг.

Пакет документов для оформления вычета

Для одобрения вычета физлицу требуется предоставить в свое отделение ФНС пакет подтверждающей документации. Основным из них является декларация формы 3-НДФЛ. Также понадобится приложить следующие оригиналы/копии (по требованию):

- Заявление от гражданина-налогоплательщика на возврат денег.

- Справка 2-НДФЛ от работодателя (предприятия или ИП).

- Договор с медучреждением на лечение, медицинская лицензия.

- Справка об оказании услуг.

- Рецептурные бланки.

- Платежные документы на оплату медуслуг.

- Брачное свидетельство или свидетельство о рождении, если оформляются вычеты на супругу/супруга, ребенка.

Пример определения вычета:

Допустим, Оксана Комарова оплатила в медицинском центре лечебные услуги по ЭКО в сумме 320000 руб. Зарплата у работодателя равна 25000 руб. в месяц. Общий доход за год составил 300000 руб. К возврату полагается 39000 руб. = 300000 х 13 %, остаток суммы в размере 20000 руб. на будущий год по закону не переносится. Но составить и подать на вычет декларацию 3-НДФЛ вправе также супруг Комаровой, которому необходимо собрать отдельный пакет аналогичных документов.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter .

Не редкость, когда бухгалтер, выплачивая ту или иную сумму работнику, задается вопросом: а облагается ли эта выплата НДФЛ и страховыми взносами? А учитывается ли она для целей налогообложения?

Дорогостоящее лечение: перечень для 3-НДФЛ

По расходам на собственное лечение и лечение членов семьи, а также расходам на лекарственные препараты может быть предоставлен социальный вычет (пп. 3 п. 1 ст. 219 НК РФ). По каким медуслугам можно получить вычет? Есть два перечня, в которых они поименованы (утв. Постановлением Правительства РФ от 19.03.2001 N 201):

- Перечень медицинских услуг в медицинских учреждениях РФ , предоставленных налогоплательщику, его супруге (супругу), его родителям и (или) его детям в возрасте до 18 лет. В нем указаны самые общие формулировки оказываемых медуслуг и по большому счету под него подпадает практически любое лечение. Со стоимости этих услуг вычет предоставляется в пределах 120 тыс. руб. с учетом других социальных вычетов, предоставляемых физлицу за тот же год (п. 2 ст. 219 НК РФ);

- Перечень дорогостоящих видов лечения в медицинских учреждениях РФ. В этом списке содержатся более конкретные виды услуг. По расходам на дорогостоящее лечение вычет предоставляется в полной сумме затрат без ограничений (пп. 3 п. 1 ст. 219 НК РФ). То есть сколько денег потратили на него, в такой сумме вам вычет и предоставят при условии, что:

- ваши документы, подтверждающие право на социальный вычет, в порядке, в том числе декларация 3-НДФЛ с вычетом на лечение;

- ваши доходы за год, в котором были оказаны и оплачены дорогостоящие медицинские услуги, превысили сумму расходов на лечение и лекарства.

Список лекарственных средств, которые были назначены врачом и приобретены вами за свой счет, можно найти в том же Постановлении Правительства (Постановление Правительства РФ от 19.03.2001 N 201).

Вычет по дорогостоящему лечению

Дорогостоящее лечение вы получили или не дорогостоящее, решает врач. Если лечение дорогостоящее, он указывает в справке об оплате медицинских услуг (форма, утв. Приказом Минздрава РФ N 289, МНС РФ N БГ-3-04/256 от 25.07.2001) код 2. И не имеет значения, как много денег фактически вам пришлось заплатить.

Стоимость приобретенных медицинских материалов, использованных в ходе лечения, тоже может быть отнесена к расходам на дорогостоящее лечение. В перечне для 3-НДФЛ отдельно такие материалы не поименованы. Например, это может быть эндопротез, искусственный клапан (пп. 2.2 п. 2 Письма ФНС от 31.08.2006 N САЭ-6-04/876@ ), инсулиновая помпа (Письмо ФНС России от 26.04.2013 N ЕД-3-3/1534@ ) и др. Вычет предоставляется в том случае, если соответствующими медицинскими материалами медучреждение не располагает, и поэтому налогоплательщик должен оплатить их самостоятельно. Это должно быть указано в договоре на оказание медицинских услуг и (или) справке, выданной медучреждением.

Кстати, даже если сами медуслуги были оказаны лицу бесплатно, вычет со стоимости оплаченных медматериалов может быть предоставлен как при дорогостоящем лечении (

Добрый день, дорогие друзья!

Для начала хочу пожелать всем здоровья! Огромного, нескончаемого и необъятного! Без здоровья никуда… а теперь к делу.

Сегодня я вам предоставлю перечень дорогостоящих видов лечения

, налоговый вычет по которым неограничен. Что значит неограничен? Это значит, что вы можете вернуть 13% от суммы фактических затрат. Потратили, например, 300 тысяч на такое лечение — можно вернуть 39 тысяч себе обратно в кошелек. А если подобного вида в перечне нет, то ограничен суммой 120 тысяч, т.е. вернуть можно только 15600.

1. Хирургическое лечение врожденных аномалий (пороков развития).

2. Хирургическое лечение тяжелых форм болезней системы кровообращения, включая операции с использованием аппаратов искусственного кровообращения, лазерных технологий и коронарной ангиографии.

3. Хирургическое лечение тяжелых форм болезней органов дыхания.

4. Хирургическое лечение тяжелых форм болезней и сочетанной патологии глаза и его придаточного аппарата, в том числе с использованием эндолазерных технологий.

5. Хирургическое лечение тяжелых форм болезней нервной системы, включая микронейрохирургические и эндовазальные вмешательства.

6. Хирургическое лечение осложненных форм болезней органов пищеварения.

7. Эндопротезирование и реконструктивно-восстановительные операции на суставах.

8. Трансплантация органов (комплекса органов), тканей и костного мозга.

9. Реплантация, имплантация протезов, металлических конструкций, электрокардиостимуляторов и электродов.

10. Реконструктивные, пластические и реконструктивно-пластические операции.

11. Терапевтическое лечение хромосомных нарушений и наследственных болезней.

12. Терапевтическое лечение злокачественных новообразований щитовидной железы и других эндокринных желез, в том числе с использованием протонной терапии.

13. Терапевтическое лечение острых воспалительных полиневропатий и осложнений миастении.

14. Терапевтическое лечение системных поражений соединительной ткани.

15. Терапевтическое лечение тяжелых форм болезней органов кровообращения, дыхания и пищеварения у детей.

16. Комбинированное лечение болезней поджелудочной железы.

17. Комбинированное лечение злокачественных новообразований.

18. Комбинированное лечение наследственных нарушений свертываемости крови и апластических анемий.

19. Комбинированное лечение остеомиелита.

20. Комбинированное лечение состояний, связанных с осложненным течением беременности, родов и послеродового периода.

21. Комбинированное лечение осложненных форм сахарного диабета.

22. Комбинированное лечение наследственных болезней.

23. Комбинированное лечение тяжелых форм болезней и сочетанной патологии глаза и его придаточного аппарата.

24. Комплексное лечение ожогов с площадью поражения поверхности тела 30 процентов и более.

25. Виды лечения, связанные с использованием гемо- и перитонеального диализа.

26. Выхаживание недоношенных детей массой до 1,5 кг.

27. Лечение бесплодия методом экстракорпорального оплодотворения, культивирования и внутриматочного введения эмбриона.