Денежные средства организации. Отчисления во внебюджетные фонды. Рис.2 - Последовательность расчета отдельных показателей при прогнозировании поступления и расходования денежных средств исходя из планируемой целевой суммы чистой прибыли

Денежные средства - наиболее ликвидная часть активов организации, представляющая собой наличные и безналичные платежные средства в российской и иностранной валюте; легко реализуемые ценные бумаги, а также платежные и денежные документы.

Денежные средства относятся к наиболее важной группе оборотных средств. От их наличия в необходимых размерах зависит благополучие организации любых форм собственности, «выживаемость» и дальнейшее существование хозяйствующего субъекта. Денежные средства необходимы предприятию для осуществления расчетов между поставщиками и подрядчиками, для осуществления платежей в бюджет, расчетов с кредитными учреждениями, для выдачи работникам зарплаты, премий и для осуществления других видов выплат. Денежные средства поступают на предприятие от покупателей и заказчиков за проданные товары и оказанные услуги, от банков в виде ссуд, от учреждений и организаций в порядке временной помощи и др.

В условиях рыночной экономики следует исходить из принципа, что разумное использование денежных средств может приносить предприятию дополнительный доход, и, следовательно, предприятие должно постоянно думать о рациональном вложении временно свободных денежных средств для получения прибыли (депозиты банков, ценные бумаги и др.) .

В бухгалтерской (финансовой) отчетности информация о денежных средствах представлена в двух формах, в том числе во втором разделе бухгалтерского баланса по строке «Денежные средства и денежные эквиваленты» и в отчете о движении денежных средств.

Понятие «денежные средства» рассмотрено различными авторами. Согласно М. А. Вахрушиной денежные средства включают денежную наличность и вклады до востребования; эквиваленты денежных средств - краткосрочные, высоколиквидные вложения, легко обратимые в определенную сумму денежных средств и подвергающиеся незначительному риску изменения ценности.

Например, А. Г. Бакаев отмечает, что денежные средства - важнейший вид активов организации, представляющих собой средства в российской и иностранной валютах, легко реализуемые ценные бумаги, платежные и денежные документы. Могут находиться в кассе, на расчетном и валютном счетах в кредитных организациях как на территории страны, так и за ее пределами .

В энциклопедическом словаре экономики и права денежные средства определены как средства в отечественной и иностранной валютах, находящиеся в кассе, на расчетном, валютном и других счетах в банках на территории страны и за рубежом, в легко реализуемых ценных бумагах, а также в платежных и денежных документах .

По мнению Е. Б. Стародубцевой, денежные средства - это аккумулированные в наличной и безналичной формах деньги государства, предприятий, населения и другие средства, легко обращаемые в деньги .

В. Д. Камаев отмечает, что денежные средства - это наиболее ликвидная категория активов, которая обеспечивает предприятию наибольшую степень ликвидности. Денежные средства представляют собой начало и конец производственно-коммерческого цикла.

Также состав денежных средств отражается в международном стандарте финансовой отчетности №7 «Отчет о движении денежных средств».

Согласно стандарту, денежные средства включают в себя:

Наличные деньги;

Вклады до востребования (в том числе банковские овердрафты к получению до востребования).

В рыночной экономике между предприятиями постоянно совершаются сделки купли-продажи по поводу покупки средств и предметов труда, реализации продукции (работ, услуг) с помощью денежных средств. Кроме того, проводятся расчеты с бюджетом, банками, органами страхования, различными общественными организациями, благотворительными фондами, непосредственно с работниками, а также и другие возможные расчеты, возникающие между предприятиями. Обращение денежных средств совершается непосредственно на предприятиях, в организациях и учреждениях. Этот процесс непрерывен во времени. Завершение превращения денежной формы, выделенных средств в производственные запасы, получение денежной выручки и заключенного в ней чистого дохода является важнейшим фактором обеспечения кругооборота средств и необходимым условием непрерывного процесса производства. Поэтому важно, чтобы за денежными средствами был установлен постоянный, систематический, ежедневный внутрихозяйственный контроль.

Эффективность расчетных операций во многом зависит от состояния бухгалтерского учета денежных средств, расчетных и кредитных операций.

Особая роль в обеспечении соблюдения кассовой дисциплины, наведение должного порядка в хранении, приеме и выдаче наличных денег принадлежит главному бухгалтеру предприятия.

Главный бухгалтер предприятия должен обеспечить: полный учет всех поступающих денежных средств, взыскание дебиторской и погашение кредиторской задолженности, соблюдение платежной дисциплины, проведение в установленные сроки инвентаризаций денежных средств, расчетов и обязательств по платежам, списание с бухгалтерских балансов долгов, взыскать которые не предоставляется возможным в соответствии с существующими законами. А также должен организовать такой предварительный и текущий контроль за совершением кассовых операций, который предупреждал бы возможность совершения незаконных операций.

В табл. 1.2 приведены основные задачи, стоящие перед контролем и учетом денежных средств в организации.

Таблица 1.2

Основные задачи учета и контроля денежных средств*

|

Основные задачи |

|

|

Контроля | |

|

денежных средств |

|

|

1. Выявление состояния сохранности денежных средств. |

1. Выполнение операций с наличными денежными средствами. |

|

2. Правильность и законность их использования. |

2. Расчеты с юридическими лицами в соответствии с законодательством. |

|

3. Подлинность и достоверность совершения денежных операций, отраженных в бухгалтерском учете. |

3. Контроль за соблюдением кассовой расчетной дисциплины. |

|

4. Соблюдение кассовой дисциплины. |

4. Своевременность и независимость документального оформления операций по движению денежных средств. |

|

5. Полнота оприходования. |

5. Строжайший повседневный контроль сохранности наличных денег, валюты, ценных бумаг в кассе. |

|

6. Целевое использование. |

6. Своевременное проведение инвентаризации денежных средств. |

|

7. Определенные условия хранения. |

|

*Источник:

Для выполнения указанных задач необходимо, в первую очередь, использовать данные первичного учета, регистры синтетического и аналитического учета по учету кассовых операций, операций по расчетному счету и иным счетам в банке.

Для обеспечения эффективного учета и контроля денежных средств, можно классифицировать по следующим признакам (см. рис. 1.2).

В организации все расчеты совершаются в двух формах: путем безналичных перечислений через систему банка и в виде платежей наличными деньгами (безналичные и наличные расчеты).

Наличные денежные средства как в основной, так и в иностранной валюте, ценные бумаги и денежные документы, хранящиеся непосредственно на предприятии составляют кассу организации.

Рис. 1.2 Классификация денежных средств*

*Источник:

К кассовым операциям относятся операции, связанные с получением и расходованием наличных денег непосредственно из кассы предприятия.

В мировой практике принято, что касса должна обеспечивать текущие потребности предприятия в наличности (выдача зарплаты, средств на командировочные расходы, на хозяйственные нужды и т.д.).

Эквивалент понятию кассовых операций - наличные расчеты.

Наличные расчеты - это расчеты наличными деньгами (бумажными деньгами и монетами). Центральный банк Российской Федерации (далее - ЦБ РФ) устанавливает предельный размер расчетов наличными деньгами между юридическими лицами по одному платежу. На сегодняшний день действует официальное разъяснение ЦБ РФ от 28. 09. 2009 № 34-ОР «О применении отдельных положений Указания Банка России от 20. 06. 2007 года № 1843-У «О предельном размере расчетов наличными деньгами и расходовании наличных денег, поступивших в кассу юридического лица или кассу индивидуального предпринимателя», которое устанавливает лимит в размере 100 000 руб. Расчеты на сумму, превышающую установленную, могут производиться только в безналичном порядке.

В соответствием с положением «О порядке ведения кассовых операций с банкнотами и монетой Банка России на территории Российской Федерации» № 373-П от 12. 10. 11 г., наличные деньги предприятия хранятся в его кассе в пределах лимитов, установленных руководством предприятий. Всю денежную наличность сверх установленных лимитов предприятия обязаны сдавать в банк в порядке и в сроки, согласованные с обслуживающим банком. Сверх установленного лимита допускается хранение наличных денег, полученных на оплату труда в течении пяти рабочих дней, включая день получения в банке.

Большая часть расчетов по взаимным обязательствам проводится через учреждения банков, то есть путем безналичных расчетов.

Безналичный оборот - это сумма расчетов за определенный период времени, совершенных без использования наличных денег, путем перечисления денежных средств по счетам клиентов в кредитных организациях или зачета взаимных требований .

Безналичные расчеты осуществляются путем перечисления средств со счета плательщика на счет получателя в кредитной организации (банке). При проведении расчетных операций банки контролируют соблюдение предприятиями платежной и договорной дисциплины, а также содействуют применению наиболее целесообразных форм расчетов.

Производство платежей путем безналичных перечислений через банк является основной формой расчетов.

Расчетные счета открываются предприятиями, являющимися юридическими лицами и имеющими самостоятельный баланс. На расчетном счете сосредотачиваются свободные денежные средства и поступления за реализованную продукцию, выполненные работы и услуги, краткосрочные и долгосрочные ссуды, получаемые от банка, и прочие зачисления. С расчетного счета производятся почти все платежи предприятия: оплата поставщикам за материалы, погашение задолженности бюджету, органам социального страхования, получение денег в кассу для выдачи заработной платы, материальной помощи, премий и т.п.

Выдача денег, а также безналичные перечисления с этого счета банком осуществляются, как правило, на основании распоряжения владельца расчетного счета или с его согласия. В западной практике расчетный счет считается наиболее оптимальной формой хранения необходимых в текущей деятельности денежных средств.

Оформляются безналичные расчеты путем составления расчетных документов.

Расчетный документ (бумажный или электронный носитель) это:

Распоряжение плательщика о списании денежных средств со своего счета и их перечисление на счет получателя средств;

Распоряжение получателя средств на списание денежных средств со счета плательщика и перечисление на счет, указанный получателем средств.

В соответствии с п. 1.1 положения ЦБ РФ «О правилах осуществления перевода денежных средств» № 383-П от 19.06.12 г., существуют следующие виды расчетных документов: платежное поручение, платежное требование, платежный ордер, инкассовое поручение, которые обеспечивают реализацию следующих форм безналичных расчетов:

расчеты платежными поручениями;

расчеты по аккредитиву;

расчеты инкассовыми поручениями;

расчеты чеками;

прямое дебетование (расчеты в форме перевода денежных средств по требованию получателя средств);

расчеты в форме перевода электронных денежных средств.

Формы распоряжений применяются в рамках всех форм безналичных расчетов. Организация вправе избрать и установить в договоре любую из указанных форм расчетов.

Операции с иностранной валютой могут осуществлять любые предприятия. С этой целью необходимо открыть в банке, имеющем разрешение (лицензию) от ЦБ РФ на совершение операций в иностранной валюте, валютный счет.

Для денежных средств, потребности в которых в данный момент не существует, предприятия нередко выбирает такую форму бухгалтерских расчетов как депозит, который обеспечивает как высокую степень ликвидности денежных средств, так и доход на них. Для этого открывается депозитный счет. За счет этого предприятие может держать у себя деньги «под рукой» в то же время, не имея значительных потерь, не вкладывая эти деньги в производство.

Размещение свободных денежных средств имеет некоторые «плюсы».

Всегда существуют преимущества, связанные с созданием большого запаса денежных средств, - они позволяют сократить риск истощения наличности. С другой стороны, издержки хранения временно свободных, неиспользуемых денежных средств гораздо выше, чем затраты, связанные с краткосрочным вложением денег в ценные бумаги (в частности, их можно условно принять в размере неполученной прибыли при возможном краткосрочном инвестировании).

В процессе осуществления всех видов финансовых и хозяйственных операций организации генерируют движение денежных средств в форме их поступления или расходования. Это движение денежных средств функционирующего предприятия представляет собой непрерывный во времени процесс и определяется понятием «денежный поток».

Денежный поток организации представляет собой совокупность распределенных во времени поступлений и выплат денежных средств, создаваемых его хозяйственной деятельностью.

Денежный поток предприятия является важнейшим самостоятельным объектом финансового менеджмента и одновременно анализа. Это определяется той ролью, которую управление денежными потоками играет в развитии предприятия и формировании конечных результатов его финансовой деятельности .

Эффективное управление денежными потоками обеспечивает финансовое равновесие предприятия в процессе его стратегического и текущего развития. Темпы этого развития, финансовая устойчивость предприятия в значительной мере определяются тем, насколько различные виды потоков денежных средств синхронизированы между собой по объемам и во времени. Высокий уровень такой синхронизации обеспечивает существенное ускорение реализации целей развития предприятия.

Понятие «денежный поток предприятия» является агрегированным, включающим в свой состав многочисленные виды этих потоков, обслуживающих хозяйственную деятельность. Классификация денежных потоков может быть осуществлена по следующим основным признакам :

1. По масштабам обслуживания хозяйственного процесса выделяют следующие виды денежных потоков:

Денежный поток по предприятию в целом. Это наиболее агрегированный вид денежного потока, который аккумулирует все виды денежных потоков, обслуживающих хозяйственный процесс предприятия в целом;

Денежный поток по отдельным видам деятельности предприятия - текущей, инвестиционной и финансовой;

Денежный поток по отдельным структурным подразделениям (центрам ответственности) предприятия;

Денежный поток по отдельным хозяйственным операциям. В системе хозяйственного процесса предприятия такой вид денежного потока рассматривается как первичный объект самостоятельного управления.

2. По направленности движения денежных средств выделяют два основных вида денежных потоков:

Положительный денежный поток, характеризующий совокупность поступлений денежных средств на предприятие от всех видов хозяйственных операций («приток денежных средств»);

Отрицательный денежный поток, характеризующий совокупность выплат денежных средств организацией в процессе осуществления всех видов ее хозяйственных операций («отток денежных средств»).

Величина потоков денежных средств, возникающих в результате деятельности организации, представляется в отчете о движении денежных средств с использованием прямого или косвенного методов (согласно Международным стандартам финансовой отчетности (далее - МСФО) предпочтительнее использовать прямой метод).

Отчет о движении денежных средств - это финансовый отчет, в котором отражаются поступление и расходование денежных средств и их эквивалентов, а также чистые изменения их величины в результате текущей, инвестиционной и финансовой деятельности на протяжении отчетного периода.

МСФО предусматривают для регулирования порядка составления данной категории финансовых отчетов специализированный стандарт - МСФО (IAS) 7 «Отчет о движении денежных средств». В Российских стандартах бухгалтерского учета (далее РСБУ) отчет о движении денежных средств рассматривается как одно из пояснений к бухгалтерскому балансу и отчету о финансовых результатах и ему соответствует российский стандарт ПБУ 23/11 «Отчет о движении денежных средств».

Согласно МСФО 7 , отчет о движении денежных средств призван дать пользователям финансовой отчетности основу для оценки способности организации генерировать денежные средства и их эквиваленты, а также потребностей организации по использованию этих потоков денежных средств.

Согласно ПБУ 23/11, данные отчета о движении денежных средств должны характеризовать изменения в финансовом положении организации в разрезе текущей, инвестиционной и финансовой деятельности.

Отнесение конкретной операции, связанной с движением денежных средств, к определенной классификационной группе определяется, прежде всего, характером хозяйственной деятельности предприятия. Так, финансовые вложения обычно являются инвестиционной деятельностью для промышленного предприятия, но могут быть составной частью текущей деятельности финансового учреждения. Однако, независимо от характера операций предприятия, все платежи и поступления денежных средств и их эквивалентов должны быть приведены в отчете о движении денежных средств в разрезе трех видов деятельности: текущей, инвестиционной и финансовой.

Текущая (основная) деятельность - основная уставная деятельность предприятия. Приток денежных средств, в рамках текущей деятельности, связан в первую очередь с получением выручки от реализации продукции (работ, услуг), а также авансов от покупателей и заказчиков, отток - с уплатой по счетам поставщиков, отчислениями в фонды социального страхования и обеспечения, расчетам с бюджетом. С текущей деятельностью предприятия сопряжена и выплата (получение) процентов по кредитам и займам.

Инвестиционная деятельность связана с приобретением или реализацией, созданием долгосрочных активов, поступлением дивидендов, процентов. Денежные оттоки по инвестиционной деятельности обусловлены осуществлением строительства, приобретением земельных участков, зданий, сооружений, машин и оборудования, транспортных средств; приобретением нематериальных активов; приобретением долгосрочных ценных бумаг и долей участия в других предприятиях и другими.

Финансовая деятельность связана с поступлением денежных средств, вследствие получения кредитов и займов, финансовых вложений, погашением задолженности по полученным ранее кредитам, выплатой дивидендов. Поступления денежных средств от покупателей и заказчиков отражаются в отчете о движении денежных средств, составленном прямым методом, полностью в суммах, поступивших в кассу, на расчетный, валютный и иные счета в банках. Денежные средства, выплаченные поставщикам, подрядчикам, персоналу предприятия из кассы, а также с расчетного и иных счетов в банках, отражаются в суммах, реально оплаченных наличными деньгами и путем денежных перечислений.

Таким образом, можно сделать вывод о том, что движение денежных средств осуществляется через кассу и различные счета организации, открытые в банках. Движение денежных средств отражается в отчете о движении денежных средств и регламентируется различными нормативными документами, состав которых будет рассмотрен в следующим пункте.

Отправить свою хорошую работу в базу знаний просто. Используйте форму, расположенную ниже

Студенты, аспиранты, молодые ученые, использующие базу знаний в своей учебе и работе, будут вам очень благодарны.

Размещено на http://www.allbest.ru/

Введение

2.1 Размеры и специализация организации

2.2 Обеспечение основными средствами, трудовыми и материальными ресурсами

2.3 Оценка финансовой устойчивости

2.4 Организация бухгалтерского учета

Глава 3. Учет и аудит денежных средств на предприятия ООО «Эталон-СПБ»

3.1 Учет денежных средств в кассе

3.2 Учет денежных средств на расчетном счете

3.3 Учет денежных средств на других счетах

3.4 Контроль за поступлением и расходом денежных средств на предприятии

3.5 Аудит денежных кассовых операций

Заключение

Список использованной литературы

Введение

В современных условиях хозяйствования возрастает необходимость рационального расходования средств предприятия, получения наивысших результатов с опт имально-минимальными затратами.

Предприятия, осуществляя текущую инвестиционную и финансовую деятельность, вступают во взаимоотношения с юридическими и физическими лицами, в том числе с членами своего трудового коллектива. Эти взаимоотношения основаны на денежных расчетах.

Денежные средства организации находятся в кассе в виде наличных денег и денег денежных документов, на счетах в банках, в выставленных аккредитивах, чековых книжках и пр. Их преумножение, правильное использование, контроль за сохранением - важнейшая задача бухгалтерии.

Денежные потоки имеют важное значение для правильной организации денежного обращения, в эффективном использовании финансовых ресурсов. Умелое распределение денежных потоков само по себе может приносить организации дополнительный доход. Поэтому нужно постоянно думать о рациональном вложении временно свободных денежных средств для получения прибыли.

Денежные средства выполняют следующие основные задачи: проверка правильности документального оформления и законности операций с денежными средствами, расчетных и кредитных операций, своевременное и полное отражение их в учете; обеспечение своевременности, полноты и правильности расчетов по всем видам платежей и поступлений, выявление дебиторской и кредиторской задолженности; своевременное выявление результатов инвентаризации денежных средств, денежных документов и расчетов, обеспечение изыскания дебиторской и погашение кредиторской задолженности и ссуд кредитных учреждений в установленные сроки; обеспечение сохранности денежных средств, бесперебойное обеспечение денежной наличностью неотложных нужд организации; изыскание возможностей наиболее рационального вложения свободных денежных средств как источника финансовых инвестиций, приносящих доход.

Большая часть расчетов по взаимным обязательствам проводится через учреждения банков, т.е. путем безналичных расчетов. Все исходит из того, что все предприятия, организации, учреждения вне зависимости от формы собственности должны хранить денежные средства в банке. Для примера, хранения и расходования наличных денег предприятие имеет кассу. Наличные деньги, полученные предприятием из банка, расходуются лишь на те цели, на которые они получены.

Актуальность дипломной работы заключается в том, что управление денежными средствами имеет важное значение для правильной организации денежного обращения, в укреплении платежной дисциплины, в эффективном использовании финансовых ресурсов.

Целью данной дипломной работы является изучение теоретических вопросов по учету и аудиту денежных средств, исследование их практического применения, разработка предложений по улучшению учета на предприятии и совершенствованию деятельности предприятия ООО «Эталон - СПб». Где эти предложения в заключении?

Задачами дипломной работы являются:

Рассмотреть задачи учета денежных средств;

Дать понятие и классификацию денежных средств и денежных потоков;

Изучить нормативно-правовое регулирование денежных средств;

Описать планирование денежных потоков;

Изучить размеры и специализацию организации;

Рассмотреть обеспеченность основными средствами, трудовыми и материальными ресурсами;

Оценить финансовое состояние;

Изучить организацию бухгалтерского учета;

Рассмотреть учет денежных средств в кассе;

Рассмотреть учет денежных средств на расчетном счете;

Описать учет денежных средств на других счетах;

Рассмотреть контроль за поступлением и расходованием денежных средств;

Провести аудит денежных и кассовых операций.

Объектом исследования является ООО «Эталон-СПб».

Предметом исследования является учет и аудит денежных средств.

Информационной основой для написания дипломной работы послужили: нормативные документы; экономические труды отечественных авторов (Н.П. Кондракова, О.Г. Лапиной, Е.А. Геворкян, и др.), материалы периодической печати, практические материалы исследуемого предприятия.

Поставленные цель и задачи дипломной работы определили ее структуру, которая сложилась из введения, трех глав и заключения.

Глава 1. Теоретические основы учета и аудита денежных средств

1.1 Задачи учета денежных средств

Значение ведения учета денежных средств имеет огромную важность и является важнейшим разделом бухгалтерского учета на предприятии.

В процессе хозяйственной деятельности предприятие ведет расчеты с поставщиками за приобретенные у них сырье и материалы, с покупателями за проданные им товары, с заказчиками за оказанные услуги или выполненные работы, с бюджетом либо в форме безналичных расчетов, либо наличными деньгами. Для обеспечения сохранности, контроля бухгалтер должен своевременно и достоверно фиксировать каждый факт проведенной операции, связанной с движением этих средств.

Основными задачами учета денежных средств и расчетов являются:

1. Своевременное и правильное документирование операций по движению денежных средств и расчетов;

2. Контроль за использованием денежных средств строго по целевому назначению;

3. Оперативный, повседневный контроль за сохранностью наличных денежных средств и ценных бумаг в кассе предприятия;

4. Контроль за правильными и своевременными расчетами с бюджетом, банками, персоналом;

5. Контроль за соблюдением форм расчетов, установленных в договорах с покупателями и поставщиками;

6. Своевременная выверка расчетов с дебиторами и кредиторами для исключения просроченной задолженности.

Поставим новые задачи перед учетом:

Улучшение состояния учета денежных средств;

Повышение ответственности руководителя за организацию учета на предприятии;

Усиление контроля за наличием и за рациональным расходованием финансовых ресурсов, в соответствии с действующими законами РФ, нормативными актами;

Формирование оперативной и достоверной информации о финансовых процессах на предприятии;

Предоставление бухгалтерской информации пользователю (инвестору и кредитору, поставщику и покупателю, налоговым и финансовым органам) информации, которая позволила бы ему совершенствоваться в сложившейся обстановке и выбрать экономически обоснованные решения, способствующие достижению желаемых результатов.

1.2 Понятие и классификация денежных средств и денежных потоков

Деньги играют исключительно важную роль в рыночной экономике. Рынок не возможен без денег, денежного обращения.

Деньги это экономическая категория, проявляются и при участии которой строятся общественные отношения; деньги выступают в качестве меновой стоимости, средства обращения, платежа и накопления.

К непосредственным предпосылкам появления денег относятся:

Переход от натурального хозяйства к производству товаров и обмену товарами.

Имущественное обособление товаров-собственников изготовляемой продукции. При сохранении стоимости в деньгах, а не в товарах, уменьшаются издержки хранения и предотвращается порча, т.е. деньги служат средством улучшения условий сохранения стоимости.

Деньги являются всеобщим товарным эквивалентом. Они обладают особенностью обмениваться на товары. Недвижимость и другие ценности. Деньги могут выполнять функцию мировых денег. Это свойство проявляется во взаимоотношениях между странами или между юридическими и физическими лицами, находящимися в разных странах.

Кроме этого деньги выполняют функции: меры стоимости; средства обращения, средства платежа; средства накопления.

Функции денег могут проявляться только при участии людей. Это означает, что деньги являются инструментом экономических отношений. Именно люди используют возможности денег, определяют оценку стоимости товаров путем установления цен, используют в качестве оплаты за приобретаемые товары, пользуются как средством платежа при взаимоотношениях с экономическими субъектами.

Денежные средства, которые не участвуют в обороте, образуют денежные накопления и выполняют функцию средства накопления. Сюда входят остатки наличных денег физических лиц, остатки денежных средств, накапливаемых предприятиями и организациями на их счетах в банках.

Денежные средства - это совокупность наличных и безналичных покупательных и платежных средств, обеспечивающих обращение товаров и услуг в народном хозяйстве, которыми располагают частные лица, предприятия и государство. В структуре денежной массы выделяются активная часть, к которой относятся денежные средства, реально обслуживающие хозяйственный оборот, и пассивная часть, включающая денежные накопления, остатки на счетах, которые потенциально могут служить расчетными средствами.

Таким образом, структура денежной массы достаточно сложна и не совпадает со стереотипом, который сложился в сознании рядового потребителя, считающего деньгами, прежде всего наличные средства - бумажные деньги и мелкую разменную монету. На деле доля бумажных денег в денежной массе весьма низка (менее 25%), а основная часть сделок между предприятиями и организациями, даже в розничной торговле, совершается в развитой рыночной экономике путем использования банковских счетов. В результате наступила эра банковских денег - чеков, кредитных карточек и т.п. Эти инструменты расчетов позволяют распоряжаться банковскими депозитами, т.е. безналичными деньгами. При оплате товара и услуг покупатель, используя чек или кредитную карточку, приказывает банку перевести сумму покупки со своего депозита на счет продавца или выдать ему наличные.

Вместе с тем в структуре денежной массы включаются и такие компоненты, которые нельзя непосредственно использовать как покупательное или платежное средство. Речь идет о денежных средствах на срочных счетах, сберегательных вкладах в коммерческих банках, других кредитно-финансовых учреждениях, депозитных сертификатах, акциях инвестиционных фондов, которые вкладывают средства только в краткосрочные денежные обязательства и т.п.

Деньги должны находиться в постоянном обороте, совершать непрерывное обращение.

Временно свободные денежные средства должны незамедлительно поступать на рынок ссудных капиталов, аккумулироваться в кредитно-финансовых учреждениях, а затем эффективно пускаться в дело, размещаться в тех отраслях экономики, где есть потребность в дополнительных капиталовложениях.

Денежный поток предприятия представляет собой совокупность распределенных во времени поступлений и выплат денежных средств, генерируемых его хозяйственной деятельностью.

Высокая роль эффективного управления денежными потоками предприятия определяется следующими основными положениями:

1. Денежные потоки обслуживают осуществление хозяйственной деятельности предприятия практически во всех ее аспектах.

Образно денежный поток можно представить как систему „финансового кровообращения" хозяйственного организма предприятия. Эффективно организованные денежные потоки предприятия являются важнейшим симптомом его „финансового здоровья", предпосылкой достижения высоких конечных результатов его хозяйственной деятельности в целом.

2. Эффективное управление денежными потоками обеспечивает финансовое равновесие предприятия в процессе его стратегического развития. Темпы этого развития, финансовая устойчивость предприятия в значительной мере определяются тем, насколько различные виды потоков денежных средств синхронизированы между собой по объемам и во времени. Высокий уровень такой синхронизации обеспечивает существенное ускорение реализации стратегических целей развития предприятия.

3. Рациональное формирование денежных потоков способствует повышению ритмичности осуществления операционного процесса предприятия. Любой сбой в осуществлении платежей отрицательно сказывается на формировании производственных запасов сырья и материалов, уровне производительности труда, реализации готовой продукции и т.п. В то же время, эффективно организованные денежные потоки предприятия, повышая ритмичность осуществления операционного процесса, обеспечивают рост объема производства и реализации его продукции.

4. Эффективное управление денежными потоками позволяет сократить потребность предприятия в заемном капитале. Активно управляя денежными потоками, можно обеспечить более рациональное и экономное использование собственных финансовых ресурсов, формируемых из внутренних источников, снизить зависимость темпов развития предприятия от привлекаемых кредитов. Особую актуальность этот аспект управления денежными потоками приобретает для предприятий, находящихся на ранних стадиях своего жизненного цикла, доступ которых к внешним источникам финансирования довольно ограничен.

5. Управление денежными потоками является важным финансовым рычагом обеспечения ускорения оборота капитала предприятия. Этому способствует сокращение продолжительности производственного и финансового циклов, достигаемое в процессе результативного управления денежными потоками, а также снижение потребности в капитале, обслуживающем хозяйственную деятельность предприятия. Ускоряя за счет эффективного управления денежными потоками оборот капитала, предприятие обеспечивает рост суммы генерируемой во времени прибыли.

6. Эффективное управление денежными потоками обеспечивает снижение риска неплатежеспособности предприятия. Даже у предприятий, успешно осуществляющих хозяйственную деятельность и генерирующих достаточную сумму прибыли, неплатежеспособность может возникать как следствие несбалансированности различных видов денежных потоков во времени. Синхронизация поступления и выплат денежных средств, достигаемая в процессе управления денежными потоками предприятия, позволяет устранить этот фактор возникновения его неплатежеспособности.

7. Активные формы управления денежными потоками позволяют предприятию получать дополнительную прибыль, генерируемую непосредственно его денежными активами. Речь идет в первую очередь об эффективном использовании временно свободных остатков денежных средств в составе оборотных активов, а также накапливаемых инвестиционных ресурсов в осуществлении финансовых инвестиций. Высокий уровень синхронизации поступлений и выплат денежных средств по объему и во времени позволяет снижать реальную потребность предприятия в текущем и страховом остатках денежных активов, обслуживающих операционный процесс, а также резерв инвестиционных ресурсов, формируемый в процессе осуществления реального инвестирования. Таким образом, эффективное управление денежными потоками предприятия способствует формированию дополнительных инвестиционных ресурсов для осуществления финансовых инвестиций, являющихся источником прибыли.

Денежные потоки играют ключевую роль в управлении коммерческой организацией. Даже незначительные нарушения или задержки в этом процессе, не говоря уже о его остановке, неизбежно порождают проблемы. Совокупный эффект от движения денежных средств должен проявляться в виде роста стоимости организации, который обеспечивается лишь при условии превышения поступлений над выплатами в объемах, достаточных для удовлетворения целей и требований инвесторов.

Фактическое движение денежных потоков служит основой при оценке деятельности, рыночной стоимости и при прогнозировании дальнейших перспектив коммерческой организации.

Денежный поток (поток наличности, поток платежей) - фундаментальное для финансового менеджмента понятие. Любая организация должна иметь достаточно денежных средств, что бы производить текущие платежи, закупать сырье и материалы, выплачивать заработную плату, приобретать долгосрочные активы, своевременно погашать обязательства. Нехватка денежных средств автоматически ведет к потере ликвидности, при этом менеджмент утрачивает возможность принимать независимые решения, а деятельность организации начинает зависеть от внешних субъектов, на пример, от кредиторов. Результатом такой ситуации может стать банкротство, принудительная реструктуризация, поглощение и т.п. Поэтому денежные потоки коммерческой организации во всех их формах и видах представляют собой наиболее важный объект финансового управления.

Под денежным потоком, или потоком наличности, понимается совокупность поступлений (притоков) и выплат (оттоков) денежных средств за определенный период времени, то есть распределенное во времени и пространстве движение денежных средств, возникающее в результате хозяйственной деятельности или отдельных операций субъекта.

Понятие «денежные потоки» введено в научный обиход и стало предметом исследования ученых США в послевоенные годы в связи с функционированием рынка ценных бумаг. Как известно, денежные средства являются наиболее ограниченным ресурсом, привлекаемым организацией. В бизнесе движение денег - ключевой фактор успеха. Качественная характеристика денежных потоков зависит от циклической последовательности хозяйственных процессов. Поэтому денежные потоки должны рассматриваться непросто как получение или выплата денежных средств, а как процесс прохождения капиталом определенных стадий производственно-финансовой деятельности. В таком случае цикл денежных потоков будет соответствовать кругообороту хозяйственных средств организации, что особенно важно для создания эффективного механизма управления ими.

Прирост денежных потоков возникает из валового дохода организации, который создает предпосылки для расширенного воспроизводства. В процессе кругооборота капитал переходит из денежной формы в производительную, товарную и снова в денежную. В каждый момент времени отдельные части капитала находятся только в одной форме. Однако ни одна форма капитала в процессе кругооборота не существует без других, и такое единство всех форм капитала предопределяет непрерывность процесса его движения.

В зависимости от целей денежные потоки могут быть классифицированы по тем или иным при знакам:

- по направленности движения выделяют положительные и отрицательные денежные потоки.

Положительный поток означает поступление, или приток (cash inflows - CIF), денежных средств, а отрицательный - их выплату, или от ток (cash outflows - COF);

- в зависимости от способа исчисления выделяют валовой (совокупность всех выплат или поступлений) и чистый денежные потоки.

Формально величина чистого денежного потока может быть определена как разность между суммой всех денежных поступлений, или притоков, и выплат, или оттоков, за период;

- по направлению движения денежных средств потоки подразделяются на входящие и исходящие. Входящий денежный поток (приток) характеризуется совокупностью поступлений денежных средств за определенный период, а исходящий - совокупностью выплат за тот же период;

- в зависимости от объемов поступлений и расходования денежных средств различают избыточный, дефицитный и оптимальный денежные потоки.

Чаще всего денежные потоки классифицируются по видам хозяйственной деятельности (табл. 1).

Таблица 1 - Состав денежных потоков по видам деятельности:

|

Денежный приток |

Вид деятельности |

Денежный отток |

|

Выручка от продаж.Авансы от покупателей.Погашение дебиторской задолженности |

Оплата счетов поставщиков.Выплата заработной платы.Отчисления во внебюджетные фонды.Налоговые платежи.Уплата процентов за кредит |

||

Выручка от продажи внеоборотных активов.Поступления от финансовых вложений.Возврат долгосрочных займов.Дивиденды и проценты по финансовым вложениям |

Инвестиционная |

Приобретение внеоборотных активов.Финансовые вложения.Предоставление долгосрочных займов |

|

|

Поступления от эмиссии ценных бумаг. Долгосрочные займы и кредиты. Краткосрочные займы и кредиты. Целевое финансирование |

Финансовая |

Погашение облигаций и выкуп акций.Возврат займов и кредитов.Выплата дивидендов собственникам организации |

Рассмотренная классификация позволяет более целенаправленно осуществлять учет, анализ и планирование денежных потоков различных видов на предприятии.

1.3 Нормативно правовое регулирование денежных средств

К настоящему времени в России формально сложилась определенная концепция в регулировании учета и отчетности. Департаментом методологии бухгалтерского учета и отчетности Министерства Финансов Российской Федерации разработана система нормативного регулирования бухгалтерского учета в России.

Таблица 2 - Система регулирования бухгалтерского учета в России:

|

Документы |

Органы, принимающие документы |

||

|

I уровень - законодательный |

Федеральные законы, постановления, указы |

Федеральное Собрание, Президент РФ, Правительство РФ |

|

|

II уровень - нормативный |

Положения (стандарты) по бухгалтерскому учету |

Министерство финансов РФ, Центральный банк РФ |

|

|

III уровень - методический |

Нормативные акты (иные, чем положения), методические указания |

Министерство финансов РФ, федеральные органы исполнительной власти, консультационные фирмы |

|

|

IV уровень - организационный |

Организационно-распорядительная документация (приказ, распоряжение и т.п.) в рамках учетной политики хозяйствующего субъекта |

Организации, консультационные фирмы |

Законодательство первого уровня содержит нормы-принципы, исходя из которых строится содержание нормативных актов других уровней, а также императивные, строго определенные правила поведения при организации ведения бухгалтерского учета и подготовке бухгалтерской отчетности, к нему относятся:

- Гражданский кодекс РФ;

- Федеральный закон «О бухгалтерском учете» и другие.

Федеральный закон «О бухгалтерском учете» содержит основные понятия бухгалтерского учета, его объекты и основные задачи; требования к ведению бухгалтерского учета; регламентирует состав, адреса, сроки и публичность бухгалтерской отчетности. Появился новый Федеральный закон от 06.12.11 № 402-ФЗ «О бухгалтерском учете». Этот документ подписан и официально опубликован, но начнет действовать только через год - с 1 января 2013 года. В рамках нового закона будут разработаны стандарты, регламентирующие ведение бухгалтерского учета. Одни стандарты будут федеральными, другие - отраслевыми, и те и другие обязательны для применения.

В связи с этим система нормативного регулирования будет состоять из:

- 1 уровень Федеральные стандарты;

- 2 уровень Отраслевые стандарты;

- 4 уровень Стандарты экономического субъекта.

Федеральные стандарты установят единые для всех отраслей правила, например, план счетов, состав последней и первой отчетности при реорганизации, упрощенные способы бухучета и прочее.

Отраслевые стандарты адаптируют общие правила к особенностям отдельных сфер экономической деятельности.

Разрабатывать стандарты будет Минфин России, а также саморегулируемые организации предпринимателей, аудиторов и прочие объединения людей, заинтересованных в развитии бухгалтерского учета. Проекты всех федеральных стандартов будут в обязательном порядке опубликованы и открыты для публичного обсуждения. Срок такого обсуждения - не менее трех месяцев с даты опубликования проекта. Разработчики проекта учтут все замечания, доработают проект, и только после этого стандарт будет принят.

Документы второго уровня предназначены для формирования основной терминологии системы нормативного регулирования бухгалтерского учета и раскрытия принципов и правил формирования полной и достоверной информации применительно к конкретным объектам бухгалтерского учета и представления информации в бухгалтерской отчетности.

Документы третьего уровня подготавливаются и утверждаются федеральными органами, общественными объединениями профессиональных бухгалтеров, министерствами и ведомствами на основе и в развитие документов первого и второго уровней. Документы данного уровня носят рекомендательный, разъясняющий и уточняющий характер по отношению к документам более высоких уровней и не должны вступать с ними в противоречие. В случае возникновения последних действуют обязательные для применения нормы документов первого и второго уровней.

Данный уровень регламентирующих документов включает:

План счетов бухгалтерского учета финансово-хозяйственной деятельности организации и методические рекомендации по его применению;

Методические указания, а также иные аналогичные по характеру документы, содержание которых не носит концептуального характера, а потому они не могут быть отнесены к документам более высоких уровней регулирования.

Документы четвертого уровня утверждаются руководителем, а формируются бухгалтерскими, финансовыми и экономическими службами организации.

Основными нормативными документами, регулирующими бухгалтерский учет денежных средств являются:

Положение по бухгалтерскому учету «Учетная политика организации» ПБУ 1/2008 (утв. приказом Минфина от 6 октября 2008 г. N 106н);

Положение по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации, утвержденное приказом Минфина России от 29 июля 1998 г. N 34н;

Положение по бухгалтерскому учету "Учет основных средств" ПБУ 6/01, утвержденным приказом Минфина России от 30 марта 2001 г. N 26н;

Положение по бухгалтерскому учету "Учет материально-производственных запасов" ПБУ 5/01, утвержденное приказом Минфина России от 9 июня 2001 г. N 44н;

Положение по бухгалтерскому учету "Доходы организации" ПБУ 9/99, утвержденное приказом Минфина России от 6 мая 1999 г. N 32н;

Положение по бухгалтерскому учету "Расходы организации" ПБУ 10/99, утвержденное приказом Минфина России от 6 мая 1999 г. N 33н;

Положение по бухгалтерскому учету "Учет активов и обязательств, стоимость которых выражена в иностранной валюте" ПБУ 3/2006, утвержденное приказом Минфина России от 27 ноября 2006 г. N 154н. В соответствии с п. 14 ПБУ 3/2006 «курсовая разница, связанная с формированием уставного (складочного) капитала организации, подлежит отнесению на добавочный капитал»;

Положение по бухгалтерскому учету "Бухгалтерская отчетность организации" ПБУ 4/99, утвержденное приказом Минфина России от 6 июля 1999 г. N 43н.

Для обеспечения достоверности данных бухгалтерского учета и бухгалтерской отчетности организации обязаны проводить инвентаризацию имущества и обязательств, в ходе которой проверяются и документально подтверждаются их наличие, состояние и оценка. Проведение инвентаризации осуществляются в соответствии с Методическими указаниями по инвентаризации имущества и финансовых обязательств, утвержденными приказом Министерства финансов РФ от 13 июня 1995г. №49.

Новый порядок ведения кассовых операций утвержден Центробанком РФ 12.10.2011 г. N 373-П, который издал Положение "О порядке ведения кассовых операций с банкоматами и монетой Банка России на территории Российской Федерации".

Кассовые операции оформляются типовыми межведомственными формами первичной учетной документации для предприятий и организаций, которые утверждаются Госкомстатом Российской Федерации по согласованию с Центральным банком Российской Федерации и Министерством финансов Российской Федерации.

В настоящее время действует Федеральный закон от 10 июля 2002 г. N 86-ФЗ "О Центральном банке Российской Федерации (Банке России)"

Указание ЦБР от 20 июня 2007 г. N 1843-У «О предельном размере расчетов наличными деньгами и расходовании наличных денег, поступивших в кассу юридического лица или кассу индивидуального предпринимателя».

Заплатить наличными своему партнеру по одной сделке предприятие может лишь в пределах 100000 руб. Именно такой порядок установлен в Указание ЦБР от 20 июня 2007 г. N 1843-У.

О порядке заключения договоров о полной индивидуальной или коллективной (бригадной) ответственности письмо ЦБР от 20 мая 2003 г. N 75-Т. Кассир в соответствии с действующим законодательством о материальной ответственности рабочих и служащих несет полную материальную ответственность за сохранность всех принятых им ценностей и за ущерб, причиненный предприятию как в результате умышленных действий, так и в результате небрежного или недобросовестного отношения к своим обязанностям.

Таким образом, можно сделать вывод, что нормативная база бухгалтерского учета РФ разработана в соответствии с международными стандартами бухгалтерского учета, хотя имеются отдельные противоречия.

В России сложилась четырехуровневая система нормативного регулирования аудиторской деятельности (табл. 3). Каждый уровень включает определенные виды документов, область регулирования и степень разработанности нормативной документации.

Таблица 3 - Система нормативного регулирования аудиторской деятельности в РФ:

|

Уровень регулирования |

Вид и наименование нормативных документов |

Область регулирования и использования |

Степень разработанности |

|

|

Федеральный закон «Об аудиторской деятельности» № 307-ФЗ |

Определяет место, цель и задачи аудита в финансово-экономической системе |

Закон принят |

||

|

Федеральные правила (стандарты) аудиторской деятельности |

Определяют общие вопросы регулирования аудиторской деятельности, обязательные для всех объектов, устанавливают нормы аудита, обязательные для всех субъектов рынка аудиторских услуг |

Федеральные стандарты (разработаны и утверждены). |

||

|

Законодательные и подзаконные нормативные акты |

Устанавливают общие положения по регулированию аудиторской деятельности для аудиторских организаций и индивидуальных аудиторов |

Разработаны в соответствии с ФЗ нормативные документы в области аттестации и лицензирования аудиторской деятельности и др. |

||

|

Внутренние правила (стандарты) СРО |

Регулирование специфических вопросов аудиторской деятельности на уровне СРО |

Разрабатываются СРО |

||

|

Нормативные документы министерств и ведомств |

Регулирование специфических особенностей аудита по видам: общий, страховой, инвестиционных институтов, банковский |

Министерствами принят и разрабатывается ряд документов по направлениям аудита |

||

|

Внутренние аудиторские стандарты |

При проведении обязательного аудита и сопутствующих аудиту услуг |

Разрабатываются аудиторскими организациями и аудиторами |

Первый (верхний) уровень включает Федеральный закон «Об аудиторской деятельности», который относится к основным законодательным актам.

Он определяет место аудита в системе финансового контроля в качестве ее необходимого равноправного элемента. Для России это особенно важно, поскольку исторически государственный финансовый контроль превалировал над другими видами контроля. К документам второго уровня, регулирующим аудиторскую деятельность в России, относятся федеральные правила (стандарты), законодательные и подзаконные нормативные акты, определяющие общие вопросы регулирования аудиторской деятельности, обязательные для исполнения субъектами рынка.

Третий уровень охватывает внутренние стандарты аккредитованных профессиональных аудиторских объединений, а также нормативные акты министерств, федеральных служб и агентств, устанавливающие правила организации аудиторской деятельности и проведения аудита применительно к конкретным отраслям, организациям и по отдельным вопросам налогообложения, финансов, бухгалтерского учета, хозяйственного права.

Четвертый уровень включает внутренние стандарты аудиторской деятельности, которые разрабатывают аудиторские организации, и индивидуальные аудиторы на базе федеральных правил (стандартов) и практики аудита. Содержание и форма таких документов - прерогатива аудиторских фирм, их ноу-хау. На основе этих стандартов организуется деятельность аудиторских организаций и индивидуальных аудиторов.

1.4 Планирование денежных потоков

Ни один из видов текущих финансовых планов предприятия, ни одна из крупных хозяйственных его операций не может быть разработана вне связи с планируемыми денежными потоками по ним. Концентрация всех видов планируемых денежных потоков предприятия получает свое отражение в специальном плановом документе - плане поступления и расходования денежных средств, который является одной их основных форм текущего финансового плана.

План по поступлению и расходованию составляется по отдельным видам хозяйственной деятельности и по предприятию в целом. Учитывая, что ряд исходных предпосылок разработки этого плана носят слабо прогнозируемый характер, он составляется обычно в вариантах - «оптимистическом», «реалистическом» и «пессимистическом». Кроме того, разработка этого плана носит многовариантный характер и по используемым методам расчета отдельных его показателей.

Основной целью разработки плана поступления и расходования денежных средств является прогнозирование во времени валового и чистого денежных потоков предприятия в разрезе отдельных видов его хозяйственной деятельности и обеспечение постоянной платежеспособности на всех этапах планового периода.

План поступления и расходования денежных средств разрабатывается в такой последовательности:

На первом этапе прогнозируется поступление и расходование денежных средств по операционной деятельности предприятия, так как ряд результативных показателей этого плана служат исходной предпосылкой разработки других составных его частей.

На втором этапе разрабатываются плановые показатели поступления и расходования денежных средств по инвестиционной деятельности предприятия (с учетом чистого денежного потока по операционной его деятельности).

На третьем этапе рассчитываются плановые показатели поступления и расходования денежных средств по финансовой деятельности предприятия, которая призвана обеспечить источники внешнего финансирования операционной и инвестиционной его деятельности в предстоящем периоде.

На четвертом этапе прогнозируются валовой и чистый денежные потоки, а также динамика остатков денежных средств по предприятию в целом.

Прогнозирование поступления и расходования денежных средств по операционной деятельности предприятия осуществляется двумя основными способами:

1) исходя из планируемого объема реализации продукции;

2) исходя из планируемой целевой суммы чистой прибыли.

1. При прогнозировании поступления и расходования денежных средств по операционной деятельности исходя из планируемого объема реализации продукции расчет отдельных показателей плана осуществляется в такой последовательности (рис. 1).

Рисунок 1 - Последовательность расчета отдельных показателей при прогнозировании поступления и расходования денежных средств исходя из планируемого объема реализации продукции:

Определение планового объема реализации продукции базируется на разработанной производственной программе (плане производства продукции), учитывающей потенциал соответствующего товарного рынка. Такой подход позволяет увязывать плановый объем реализации продукции с ресурсным потенциалом предприятия и уровнем его использования, а также емкостью соответствующего товарного рынка. Базовым показателем расчета плановой суммы реализации продукции выступает в этом случае планируемый объем производства товарной продукции. Модель расчета планового объема реализации продукции имеет следующий вид:

Отступы по 12ПТ:

ОР П = ЗГП Н + ПТП - ЗГП К, (1)

Где ОР П - плановый объем реализации продукции в рассматриваемом периоде (месяце);

ЗГП Н - сумма запасов готовой продукции на начало планируемого периода;

ПТП - суммарный объем производства готовой товарной продукции в рассматриваемом плановом периоде;

ЗГП К - сумма запасов готовой продукции на конец рассматриваемого периода. Плановый объем реализации продукции дифференцируется в разрезе реализации за наличный расчет и с предоставлением товарного (коммерческого) кредита с учетом сложившейся хозяйственной практики.

Расчет планового коэффициента инкассации дебиторской задолженности осуществляется исходя из фактического его уровня в отчетном периоде с учетом намечаемых мероприятий по изменению политики предоставления товарного (коммерческого) кредита.

Расчет плановой суммы поступления денежных средств от реализации продукции осуществляется по следующей формуле:

Отступы по 12ПТ:

ПДС П = 0Р пн + (0Р пк * КИ) + Н0 пр, (2)

Где ПДС П - плановая сумма поступления денежных средств от реализации продукции в рассматриваемом периоде;

ОР пн - плановый объем реализации продукции за наличный расчет в рассматриваемом периоде;

ОР пк - объем реализации продукции в кредит в текущем периоде;

КИ - коэффициент текущей инкассации дебиторской задолженности, выраженный десятичной дробью;

Н0 пр - сумма ранее неинкассированного остатка дебиторской задолженности (подлежащего инкассации в плановом порядке).

Рассчитанный показатель плановой суммы поступления денежных средств от реализации продукции характеризует планируемый объем положительного денежного потока предприятия по операционной деятельности.

Определение плановой суммы операционных затрат по производству и реализации продукции является одним из наиболее трудоемких этапов прогнозирования денежных потоков предприятия. В его основе лежит калькулирование себестоимости отдельных видов продукции (производственной и полной). В состав плановой себестоимости конкретного вида продукции включаются все прямые и непрямые затраты на ее производство и реализацию.

Данный расчет к нашему предприятию не подходит, так как предприятие занимается пассажирскими перевозками.

Расчет плановой суммы налоговых платежей, уплачиваемых за счет дохода (входящих в цену продукции), осуществляется исходя из планируемого объема реализации отдельных видов продукции и соответствующих ставок налога на добавленную стоимость, акцизного сбора и других аналогичных налогов.

Расчет плановой суммы валовой прибыли предприятия по операционной деятельности производится по следующей формуле:

ВП П = 0Р п - 0З п - НП Д, (3)

Где ВП П - плановая сумма валовой прибыли предприятия по операционной деятельности в рассматриваемом периоде;

0З п - плановая сумма операционных затрат по производству и реализации продукции;

НП Д - плановая сумма налоговых платежей, уплачиваемых за счет дохода (входящих в цену продукции).

Расчет плановой суммы налогов, уплачиваемых за счет прибыли, осуществляется по следующей формуле:

НП п = (ВП п *Н п /100)+Н пп, (4)

Где НП П - плановая сумма налогов, уплачиваемых за счет прибыли;

ВП П - плановая сумма валовой прибыли предприятия по операционной деятельности;

Н п - ставка налога на прибыль, в процентах;

Н пп - сумма прочих налогов и сборов, уплачиваемых за счет прибыли.

Расчет плановой суммы чистой прибыли предприятия по операционной деятельности ЧПп производится по формуле:

ЧП П = ВП П - НП П, (5)

Расчет плановой суммы расходования денежных средств по операционной деятельности РДСп осуществляется по следующей формуле:

РДС П = 03 П + НПд + НП п -А0 П, (6)

Рассчитанный показатель плановой суммы расходования денежных средств характеризует планируемый объем отрицательного денежного потока предприятия по операционной деятельности.

Расчет плановой суммы чистого денежного потока НДПп может быть осуществлен суммированием чистой прибыли и АОн,что можно записать:

ЧДП П = ЧП П + АО П, (7)

Аналогичный результат можно получить вычитанием из поступления денежных средств их расходования:

ЧДП П = ПДС П - РДС П

2. При прогнозировании поступления и расходования денежных средств по операционной деятельности исходя из планируемой целевой суммы чистой прибыли расчет отдельных показателей плана осуществляется в такой последовательности.

Рис.2 - Последовательность расчета отдельных показателей при прогнозировании поступления и расходования денежных средств исходя из планируемой целевой суммы чистой прибыли:

Определение плановой целевой суммы чистой прибыли предприятия представляет собой наиболее сложный этап в системе прогнозных расчетов денежных потоков. Целевая сумма чистой прибыли представляет собой плановую потребность в финансовых ресурсах, формируемых за счет этого источника, обеспечивающую реализацию целей развития предприятия в предстоящем периоде.

Рис.3 - Состав основных элементов расчета целевой суммы чистой прибыли предприятия:

Расчет целевой суммы чистой прибыли предприятия ведется в разрезе отдельных элементов предстоящей потребности, состав которых представлен на рисунке 3.

Результаты прогнозных расчетов целевой суммы чистой прибыли предприятия в разрезе перечисленных элементов позволяют не только сформировать исходную базу планирования его денежных потоков, но и определить внутренние пропорции предстоящего ее использования.

Прогнозирование поступления и расходования денежных средств по инвестиционной деятельности осуществляется методом прямого счета. Основой осуществления этих расчетов являются:

Программа реального инвестирования, характеризующая объем вложения денежных средств в разрезе отдельных осуществляемых или намечаемых к реализации инвестиционных проектов.

2. Проектируемый к формированию портфель долгосрочных финансовых инвестиций. Если такой портфель на предприятии уже сформирован, то определяется необходимая сумма денежных средств для обеспечения его прироста или объем реализации инструментов долгосрочных финансовых инвестиций.

3. Предполагаемая сумма поступления денежных средств от реализации основных средств и нематериальных активов. В основу этого расчета должен быть положен план их обновления.

4. Прогнозируемый размер инвестиционной прибыли. Так как прибыль от завершенных реальных инвестиционных проектов, вступивших в стадию эксплуатации, показывается в составе операционной прибыли предприятия, в этом разделе прогнозируется размер прибыли только по долгосрочным финансовым инвестициям - дивидендам и процентам к получению.

Расчеты обобщаются в разрезе позиций, предусмотренных стандартом отчета о движении денежных средств предприятия по инвестиционной деятельности. Прогнозирование поступления и расходования денежных средств по финансовой деятельности осуществляется методом прямого счета на основе потребности предприятия во внешнем финансировании, определенной по отдельным ее элементам. Основой осуществления этих расчетов являются:

1. Намечаемый объем дополнительной эмиссии собственных акций или привлечения дополнительного паевого капитала.

В план поступления денежных средств включается только та часть дополнительной эмиссии акций, которая может быть реализована в конкретном предстоящем периоде.

2. Намечаемый объем привлечения долгосрочных и краткосрочных финансовых кредитов и займов во всех их формах (привлечение и обслуживание товарного кредита, а также краткосрочной внутренней кредиторской задолженности отражается денежными потоками по операционной деятельности).

3. Сумма ожидаемого поступления средств в порядке безвозмездного целевого финансирования. Эти показатели включаются в план на основе утвержденных государственного бюджета или соответствующих бюджетов других государственных и негосударственных органов (фондов, ассоциаций и т.п.).

4. Суммы предусмотренных к выплате в плановом периоде основного долга по долгосрочным и краткосрочным финансовым кредитам и займам. Расчет этих показателей осуществляется на основе конкретных кредитных договоров предприятия с банками или другими финансовыми институтами (в соответствии с условиями амортизации основного долга).

5. Предполагаемый объем дивидендных выплат акционерам (процентов на паевой капитал).

В основе этого расчета лежит планируемая сумма чистой прибыли предприятия и осуществляемая им дивидендная политика.

Расчеты обобщаются в разрезе позиций, предусмотренных стандартом отчета о движении денежных средств предприятия по финансовой деятельности.

Показатели разработанного плана поступления и расходования денежных средств служат основой оперативного планирования различных видов денежных потоков предприятия.

Глава 2. Экономическая характеристика предприятия ООО «Эталон-СПБ

2.1 Размеры и специализация организации

Общество с ограниченной ответственностью «Эталон-СПб» создано на основании учредительного договора от 25.08.2006 г. на неопределенный срок и осуществляет свою деятельность в соответствии с Гражданским кодексом Российской Федерации, Федеральным законом «Об обществах с ограниченной ответственностью» и иными правовыми актами.

Участниками общества являются граждане Российской Федерации.

Общество является юридическим лицом и имеет в собственности обособленное имущество, учитываемое на его самостоятельном балансе, может от своего имени приобретать и осуществлять имущественные и личные неимущественные права, быть истцом и ответчиком в суде.

Основными видами деятельности общества являются:

- продажа недвижимого имущества;

- коммерческое посредничество при купле-продаже всех видов товаров народного потребления и промышленного назначения;

- операции с ценными бумагами;

- внешнеэкономическая деятельность.

Общество может иметь гражданские права и нести гражданские обязанности, необходимые для осуществления любых видов деятельности, не запрещенных федеральными законами.

Уставный капитал общества может быть увеличен или уменьшен по решению общего собрания участников общества в порядке и на условиях, предусмотренных Федеральным законом «Об обществах с ограниченной ответственностью». Высшим органом общества является общее собрание участников общества. Общее собрание участников общества может быть очередным или внеочередным.

ООО «Эталон-СПб» осуществляет оперативный учет своей деятельности, ведет бухгалтерскую и статистическую отчетность в установленном порядке и несет ответственность за ее достоверность.

Общество самостоятельно определяет свою хозяйственную деятельность, определяет перспективы развития, исходя из конъюнктуры рынка, полностью распоряжается чистой прибылью, оставшейся в обществе после расчетом с бюджетом и кредиторами.

Контроль финансово-хозяйственной деятельности предприятия осуществляют налоговые, финансовые и другие государственные органы.

Имущество предприятия составляют основные и оборотные средства, а также материальные ценности, стоимость которых отражается на балансе предприятия и принадлежит ему на праве полного хозяйственного ведения.

Источником формирования имущества ООО «Эталон-СПб» являются доходы, полученные от продажи, а также от других видов хозяйственной деятельности.

Организационная структура ООО «Эталон-СПб» построена по линейно-функциональному принципу. Такая структура образуется путем создания специализированных служб при каждом линейном управлении.

Предприятие возглавляет директор, он в своей деятельности подотчетен собственнику и учредителю.

Главный бухгалтер ведет:

Точный учет результатов финансово-хозяйственной деятельности МСО (не сокращать) в соответствии с установленными правилами;

Полный учет поступающих денежных средств, ЦБ, товарно-материальных ценностей и основных средств, а также своевременное отражение в бухгалтерском учете операций, связанных с их движением;

Правильное начисление в госбюджет взносов на государственное социальное страхование;

Контроль за составление достоверной бухгалтерской отчетности на основе первичных документов и бухгалтерских записей, обеспечение своевременного предоставления отчетности в установленные сроки государственным органом;

Сохранность бухгалтерских документов, оформление и передачу их в установленном порядке архив.

В 2011 году наблюдался снижение темпов продаж квартир в строящихся домах, реализуемых компанией «Эталон-СПб». В количественном выражении (т.е. по общему числу заключенных договоров) снижение по сравнению с 2010 годом составило 33 %. Это связано с тем, что в течение года цены на объекты «Эталон-СПб» повышались практически ежемесячно и выросли по итогам года на 23%. Кроме того, на 39% сократилась общая площадь реализованных квартир.

Положительную динамику показал объект ЖК «Классика» - плюс 24% к показателям прошлого года. Это связано с урегулированием отношений проекта компании Л1 с банком Абсолют, в залоге у которого ранее находились земельные участки под данным жилым комплексом.

Продажи в ЖК «Граф Орлов» сократились в 2011 году на 2 %. Это объясняется началом строительства новых корпусов и выводом в реализацию дополнительных площадей, которые были крайне востребованы рынком.

На 15 % выросла реализация в ЖК «У метро Звездная». Объект площадью 115 000 кв. м. является одним из самых доступных по соотношению цена/качество, поэтому пользуется повышенным спросом среди покупателей массового сегмента.

Схожая динамика продаж наблюдалась в ЖК «Лондон Парк»: плюс 8 % к предыдущему году. Популярность данного объекта объясняется также доступностью цены и удачному месторасположению.

Стабильными остались продажи в жилых комплексах «Империал» и «Премьер Палас». В жилом доме «Гражданский» продажи снизились на 62%, что связано с тем, что в объекте распродано 99% квартир.

Наибольшее сокращение продаж в 2011 году было зафиксировано в сегменте двух- и трехкомнатных квартир в объектах компании Л1. Их реализация сократилась почти на 60 %. На втором месте по сокращению продаж квартиры-студии -54 % к прошлому году. Реализация однокомнатных квартир выросла незначительно - на 11%.

Структура спроса в 2011 г. претерпела лишь незначительные изменения. Более половина продаж приходится на однокомнатные квартиры и квартиры-студии. Двухкомнатные квартиры занимают долю в 32 %. Оставшаяся часть продаж приходится на квартиры с тремя и более комнатами.

По всем объектам, реализуемым «Эталон-СПб», средняя стоимость квадрантного метра с начала года выросла на 23 %. Наибольший прирост показали объекты эконом-класса: их стоимость выросла на 19 %. Объекты комфорт-класса прибавили в цене по итогам года 16 %. Схожая динамика наблюдалась в бизнес-классе - плюс 13 %.

По итогам года зафиксирован рост средней стоимости приобретаемых квартир. Если в 2010 г. средняя цена квартиры составляла 3,1 млн. руб, то в 2011г. - почти 3,4 млн. руб. (плюс 9%).

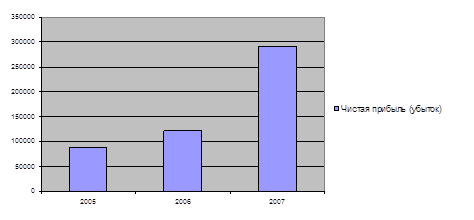

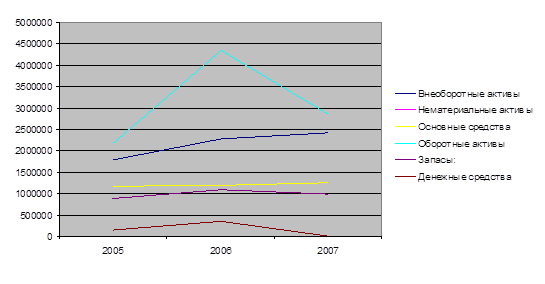

Финансовые результаты деятельности характеризуются суммой полученной прибыли и уровнем рентабельности. За последние 3 года наблюдается колеблемость показателей.

Выручка от продаж в 2011 г. по сравнению с 2010 г. снизилось на 3290 тыс.руб.

Себестоимость также снизилась за этот период на 1887 тыс. руб. Положительным фактом можно отметить, что темп прироста выручки (72,3%) за этот период выше, чем темп прироста себестоимости (58,7%).

...Подобные документы

Изучение понятия денежных средств. Общая характеристика нормативно-правового обеспечения учета и аудита денежных средств. Рассмотрение источников информации и методов проведения проверки операций по учету денежных средств на примере ООО "Наше дело".

курсовая работа , добавлен 23.10.2014

Изучение теоретических основ и нормативно-правового регулирования учета денежных средств в РФ. Методика анализа денежных потоков организации. Расчет показателей платежеспособности и финансовой устойчивости. Организация бухгалтерского учета на предприятии.

дипломная работа , добавлен 25.11.2011

Изучение и анализ организации бухгалтерского учета в целом и организации внутреннего учета денежных средств в частности в ФГУП Учхозе ГОУ ПГСХА Приморского края. Выявление недостатков в учете, поиск путей совершенствования учета денежных средств.

курсовая работа , добавлен 17.02.2008

Сущность денежных расчетов и их роль в организации контроля за движением денежных потоков. Задачи учета денежных средств и валютных операций при переходе к рыночной экономике. Международные стандарты и опыт зарубежных стран по учету денежных средств.

курсовая работа , добавлен 25.02.2014

Экономическая и учетная сущность денежных средств (денежных потоков). Актуальные проблемы учета и анализа движения денежных средств. Предложения по совершенствованию бухгалтерского учета денежных средств и улучшению финансового состояния ОАО "Аэрофлот".

дипломная работа , добавлен 01.06.2014

Понятие денежных средств и денежных потоков организации. Международная практика учета денежных средств и анализа их движения. Оценка учета и анализ движения денежных средств в ООО "ЮВИКС-М". Оформление операций, рекомендации по совершенствованию учета.

дипломная работа , добавлен 07.03.2012

Изучение состояния бухгалтерского учета денежных средств в кассе и на расчетных счетах предприятия и рекомендации по их совершенствованию на примере ТОО "КазФосфат". Понятие и функции денежных средств. Анализ их структуры, динамики и оборачиваемости.

курсовая работа , добавлен 16.07.2009

Производственная деятельность хозяйства и ее результаты. Учет движения наличных денежных средств в кассе предприятия, безналичных денежных средств на расчетных счетах предприятия. Автоматизированная форма учета денежных средств, оптимизация их потоков.

дипломная работа , добавлен 22.12.2007

Сущность, классификация и методология учета денежных потоков. Краткая экономическая характеристика организации. Анализ учетной политики ОАО Такси". Разработка мероприятий по оптимизации денежных средств предприятия и совершенствованию путей по их учету.

курсовая работа , добавлен 02.04.2016

Нормативно-правовое регулирование учета денежных средств в Российской Федерации: методика анализа денежных потоков и основы их учета. Анализ платежеспособности и финансовой устойчивости ООО "ТД Каскад–М", ведение бухгалтерского учета денежных средств.

КУРСОВАЯ РАБОТА

ФИНАНСОВЫЕ РЕСУРСЫ И ДЕНЕЖНЫЕ СРЕДСТВА ОРГАНИЗАЦИИ

Реферат

Курсовая работа содержит 55 страниц, 5 рисунков, 5 таблиц, 6 формул, 35 использованных источника, 2 приложения.

ФИНАНСОВЫЕ РЕСУРСЫ, ДЕНЕЖНЫЕ СРЕДСТВА, УСТАВНЫЙ КАПИТАЛ, ВЫРУЧКА, ПРИБЫЛЬ, ПРИВЛЕЧЕННЫЕ СРЕДСТВА, ЗАЕМНЫЙ КАПИТАЛ, БУХГАЛТЕРСКИЙ БАЛАНС.

Объектом исследования являются финансовые ресурсы и денежные средства предприятия, на примере ОАО «Чебоксарский агрегатный завод».

Цель курсовой работы – рассмотрение теоретических основ финансовых ресурсов и денежных средств организации, изучение механизма их формирования и использования и на основе этого определение направлений совершенствования формирования и использования финансовых ресурсов и денежных средств организации.

Методы исследования: экономико-статистический, аналитический, использованы статьи В.И. Глазунова, О.А. Александрова, В.Г. Дронова.

В результате исследования рассмотрены теоретические основы финансовых ресурсов и денежных средств организации, проведен анализ эффективности формирования и использования финансовых ресурсов предприятия, предложены пути совершенствования механизма формирования и использования финансовых ресурсов и денежных средств организации.

Степень внедрения - частичная.

Область применения – в процессе изучения курса «Финансы организаций»

Введение

1 Теоретические основы финансовых ресурсов и денежных

средств организации

1.1 Общая характеристика и источники формирования финансовых

ресурсов организации в современных условиях

1.2 Особенности денежных средств организации и их роль в

производственной деятельности

1.3 Основные направления использования финансовых ресурсов

и денежных средств организации

2 Анализ формирования и использования финансовых ресурсов и

денежных средств ОАО «Чебоксарский агрегатный завод»

2.1 Формирование финансовых ресурсов на предприятии

средств на предприятии

3 Оценка эффективности механизма формирования и использования

финансовых ресурсов и денежных средств в организации. Основные направления совершенствования системы формирования

и использования финансовых ресурсов и денежных средств организации

Отечественный и зарубежный опыт в повышении эффективности использования финансовых ресурсов на предприятии

Возможности эффективного использования финансовых ресурсов

на предприятии

Заключение

Список использованной литературы

Приложение А

Приложение Б

Введение

Основным звеном экономики в рыночных условиях хозяйствования являются предприятия, которые выступают в роли хозяйствующих субъектов. Для осуществления хозяйственной деятельности, получения доходов и накоплений они используют определенные виды ресурсов: материальные, трудовые, финансовые, а также денежные средства.

То есть в условиях рыночных отношений предприятие есть самоорганизующийся и самовоспроизводящийся социально-производственный организм, автономный центр производственных, хозяйственных и социальных решений. Предприятия – это обособленные экономические структуры, эффективная работа которых оказывает значительное влияние на экономическое состояние нашей страны.

Экономика любой страны представляет собой единый комплекс взаимосвязанных отраслей. Переход к рынку ведет за собой коренные изменения в формах хозяйствования, отношениях между собственниками, организаторами производства и наемными работниками. Развитие рыночных отношений в России и успех проводимых в стране экономических преобразований во многом зависят от состояния и функционирования финансов предприятий – основы национальной экономики. Это обусловлено тем, именно в сфере финансов предприятий создается национальный доход, который служит источником формирования финансовых ресурсов экономических субъектов. Вот почему сегодня как никогда важно хорошо знать природу финансов, глубоко разбираться в условиях их функционирования, видеть способы наиболее полного их использования в интересах эффективного развития общественного производства.

Финансовые ресурсы, являясь частью финансовой системы России, оказывают огромное влияние на производственно-хозяйственную деятельность рыночных субъектов. Наличие в достаточном объеме финансовых ресурсов, их эффективное использование, предопределяют хорошее финансовое положение предприятия платежеспособность, финансовую устойчивость. В этой связи важнейшей задачей предприятий является изыскание резервов увеличения собственных финансовых ресурсов и наиболее эффективное их использование в целях повышения эффективности работы предприятия в целом.

Финансовые ресурсы – основополагающий, исходный фактор финансового производства, во многом характеризующий потенциальные возможности субъекта хозяйствования и служащий одновременно показателем эффективности реализованных решений и устойчивости его деятельности.

Целью моей курсовой работы является рассмотрение теоретических основ финансовых ресурсов и денежных средств организации, изучение механизма их формирования и использования и на основе этого определение направлений совершенствования формирования и использования финансовых ресурсов и денежных средств организации. Для этого необходимо решить следующие задачи:

1) изучить теоретические основы финансовых ресурсов и денежных средств организации;